Banque de succursale vs. Banque d'unité

- 4316

- 1325

- Juliette Lacroix

Banque d'unité fait référence à une banque qui est une banque unique, généralement une petite banque qui fournit des services financiers à sa communauté locale. Une banque unitaire est indépendante et n'a pas de banques de connexion - succursales - dans d'autres domaines. Banque de succursale fait référence à une banque connectée à une ou plusieurs autres banques dans une zone ou à l'extérieur de celle-ci; À ses clients, cette banque fournit tous les services financiers habituels mais est soutenu et finalement contrôlé par une plus grande institution financière. Par exemple, une grande société bancaire, comme Chase dans le U.S., Possède des succursales de Chase Bank dans plus de 20 États. Historiquement, de nombreux États ont restreint ou même interdit la banque de succursale pour promouvoir une banque d'unité plus localisée, et les banques unitaires indépendantes restent relativement courantes. Cependant, en 1994, la plupart de ces restrictions ont été abrogées, donnant naissance à la banque de succursale qui est courante dans le U.S. aujourd'hui.

Tableau de comparaison

| Banque de succursale | Banque d'unité | |

|---|---|---|

| À propos | Une banque connectée à une ou plusieurs autres banques dans une zone ou à l'extérieur. Fournit tous les services financiers habituels mais est soutenu et finalement contrôlé par une plus grande institution financière. | Célibataire, généralement petite banque qui fournit des services financiers à sa communauté locale. N'a pas d'autres succursales bancaires ailleurs. |

| La stabilité | Généralement très résilient, capable de résister aux récessions locales (e.g., Une mauvaise saison de récolte dans une communauté agricole) grâce au soutien d'autres branches. | Extrêmement sujet à l'échec lorsque l'économie locale a du mal. |

| Liberté opérationnelle | Moins | Plus |

| Histoire juridique | Restreint ou interdit pour la plupart de u.S. histoire. Autorisé dans les 50 États suivant la Riegle-Neal Interstate Banking and Branching Efficiency Act de 1994. | Forme de banque préférée pour la plupart.S. l'histoire, malgré sa tendance à échouer. Les partisans se méfiaient de la concentration de pouvoir et d'argent de la banque de succursale. |

| Prêts et avancées | Les prêts et les avancées sont basés sur le mérite, quel que soit le statut . | Les prêts et les avancées peuvent être influencés par l'autorité et le pouvoir. |

| Ressources financières | Ressources financières plus importantes dans chaque succursale. | Ressources financières plus importantes dans une branche |

| La prise de décision | Retard dans la prise de décision car ils doivent dépendre du siège social. | Le temps est enregistré car la prise de décision est dans la même branche. |

| Fonds | Les fonds sont transférés d'une branche à une autre.La sous-utilisation des fonds par une succursale entraînerait des déséquilibres régionaux | Les fonds sont alloués dans une branche et aucun soutien aux autres branches.Pendant la crise financière, la banque unitaire doit fermer.entraîner donc des déséquilibres régionaux ou pas de croissance de l'équilibre |

| Coût de la supervision | Haut | Moins |

| Concentration de pouvoir dans la main de quelques personnes | Oui | Non |

| Spécialisation | La division du travail est possible et donc une spécialisation possible | Spécialisation non possible en raison du manque de personnel formé et de connaissances |

| Concours | Haute compétition avec les branches | Moins de concurrence au sein de la banque |

| Bénéfices | Partagé par la banque avec ses succursales | Utilisé pour le développement de la banque |

| Connaissance spécialisée des emprunteurs locaux | Pas possible et donc les mauvaises débits sont élevés | Risque possible et moins de créances douteuses |

| Distribution du capital | Distribution appropriée du capital et du pouvoir. | Aucune distribution appropriée du capital et du pouvoir. |

| Taux d'intérêt | Le taux d'intérêt est en uniforme et spécifié par le siège social ou en fonction des instructions de RBI. | Le taux d'intérêt n'est pas uniforme car la banque a ses propres politiques et taux. |

| Dépôts et actifs | Les dépôts et les actifs sont diversifiés, dispersés et donc le risque est dépensé à divers endroits. | Les dépôts et les actifs sont diversifiés et sont au même endroit, donc le risque n'est pas réparti. |

Services et stabilité

Les banques d'unité et les banques de succursales offrent les mêmes services financiers. Cependant, les banques de succursales sont plus capables de continuer à fournir des services pendant une crise financière, car les institutions parentales bien diversifiées qui les possèdent ne sont pas si facilement affectées par des événements qui peuvent affecter négativement une économie locale (E.g., une sécheresse dans une communauté agricole). Les banques de l'unité, qui prêtent et empruntent aux mêmes groupes de personnes, sont plus sujettes à l'échec d'une crise financière, à tel point que certains économistes croient que la Grande Dépression a été aggravée par l'existence généralisée de la banque unitaire.[1]

Dans Marcus Nadler et Jules Bogen La crise bancaire: la fin d'une époque, On dit que la banque de l'unité "souffrirait de nombreux défauts fondamentaux" - à savoir que "aucun pays ne possède suffisamment."De plus, la régulation de nombreuses banques indépendantes" est en pratique une tâche impossible pour les autorités réglementaires ", ce qui signifie que la mauvaise gestion passe facilement inaperçue dans la banque d'unité.

Liberté opérationnelle

Indépendamment d'une institution financière plus grande, les banques de l'unité ont une plus grande liberté de prendre des décisions pour elles-mêmes. Les décisions prises par une banque de succursale sont soumises aux règles transmises par une autorité centrale.

Histoire juridique et économique

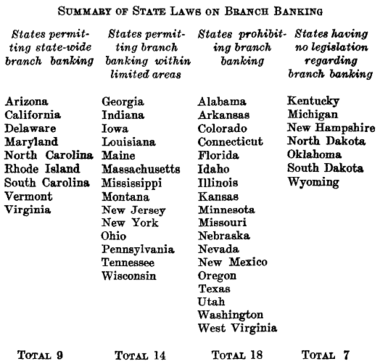

Un regard sur l'histoire des lois bancaires des succursales dans le U.S. du livre de Nadler et Bogen La crise bancaire.

Un regard sur l'histoire des lois bancaires des succursales dans le U.S. du livre de Nadler et Bogen La crise bancaire. Bien que la banque d'unités ait été connue pour causer des problèmes économiques dès les années 1920, la McFadden Act de 1927 a spécifiquement interdit la banque de succursale interétatique. La banque de l'unité était à nouveau un sujet de discussion lors du développement de la loi sur la banque de 1933, mais les restrictions légales sur la banque de succursale sont finalement restées. Les partisans de la banque unitaire ont continué à craindre la concentration de richesse et de pouvoir qui accompagne la banque de succursale.

Lorsque de grandes banques ont tenté de trouver des lacunes qui permettraient aux succursales interétatiques, des restrictions supplémentaires ont été adoptées dans la Bank Holding Company Act de 1956. Alors que la plupart des États ont atténué les restrictions de la banque des succursales au fil du temps, de nombreuses restrictions sont restées en place jusqu'en 1994, lorsque la Loi sur l'efficacité des banques et de la branche de Riegle-Neal a été adoptée.[2] Cette législation a autorisé les pratiques bancaires des succursales dans les 50 États.