Prêt conventionnel vs. Prêt FHA

- 3289

- 786

- Carla Lefevre

Les acheteurs de maisons qui ont l'intention de verser un acompte de moins de 10% du prix de vente d'une maison devraient évaluer les deux Prêts FHA et prêts conventionnels. Un prêt FHA est plus facile à acquérir pour ceux qui ont de faibles scores de crédit et nécessitent aussi peu que 3.5% pour l'acompte. L'inconvénient d'un prêt FHA est une assurance hypothécaire coûteuse, qui est payée à l'avance ainsi que dans les versements mensuels. Les prêts conventionnels sont dans l'ensemble moins cher mais nécessitent un bon crédit. L'assurance hypothécaire peut également être requise avec les prêts conventionnels si un acompte est inférieur à 20%, mais les prix pour cela sont généralement meilleurs que pour les prêts FHA.

Lorsque vous comparez les chiffres pour les deux options, incluez les paiements d'assurance hypothécaire qui seront nécessaires dans chaque scénario.

Tableau de comparaison

| Prêt conventionnel | Prêt FHA | |

|---|---|---|

| Limites | 417 000 $ pour les États contigus, D.C., et Porto Rico; 625 500 $ en Alaska, Guam, Hawaï et U.S. Les iles vierges. Les prêts de la zone à coût élevé peuvent aller jusqu'à 625 500 $ pour commencer et jusqu'à 938 250 $. | 271 050 $ pour les zones à faibles frais de logement. Les prêts pour les zones à coût élevé peuvent atteindre 625 500 $. |

| Cote de crédit requise | 620 ou plus, mais les exigences varient légèrement selon le prêteur. | Score minimum de 580 pour se qualifier pour 3.5% de versement. Ceux qui ont des scores inférieurs à 580 doivent effectuer un acompte de 10%. |

| Acompte | 20% est encouragé. Les condos nécessitent souvent 25%. Tout ce qui est inférieur à 20% nécessite une assurance hypothécaire privée. | 3.5% pour ceux qui se qualifient. 10% pour les emprunteurs à haut risque. |

| Coût | Frais d'origine, acompte, assurance hypothécaire, points et frais d'évaluation. | Prime d'assurance hypothécaire initiale (1.75%), primes annuelles en cours (1.35% avec un acompte minimum). |

| Assurance hypothécaire | Obligatoire uniquement pour les personnes effectuant un acompte inférieur à 20% du prix de vente de la maison. | Requis pour tous les prêts FHA. |

Qu'est-ce qu'un prêt conventionnel?

Les prêts conventionnels ne sont garantis par aucune agence gouvernementale, mais se conforment généralement aux directives établies par Fannie Mae et Freddie Mac. Après qu'un prêteur prête de l'argent à un emprunteur qui souhaite acheter une maison, le prêteur vend généralement le prêt à Fannie Mae ou Freddie Mac. Pour cette raison, les prêteurs doivent s'assurer que les emprunteurs répondent aux directives de Fannie et Freddie pour les prêts.

Les prêts conventionnels sont de deux types: conformes et non conformes. Les prêts conformes adhèrent aux directives de Fannie et Freddie et sont pour des montants inférieurs à 417 000 $ (ou plus dans certaines régions qui ont un coût de la vie élevé). Les prêts non conformes sont au-dessus du seuil de prêt Fannie et de Freddie Set (voir l'hypothèque jumbo) ou sont faits à des emprunteurs qui ne sont pas autrement admissibles à un prêt conforme (E.g., quelqu'un avec beaucoup de dettes). Les prêts non conformes ont généralement un taux d'intérêt beaucoup plus élevé que les prêts conformes.

Qu'est-ce qu'un prêt FHA?

Les prêts FHA sont garantis par le U.S. Administration fédérale du logement (i.e., la fha). Cette garantie réduit les risques auxquels les prêteurs sont confrontés lors de la délivrance de prêts, permettant ainsi aux prêteurs de réduire leurs critères de qualification. Cela fait parfois des prêts FHA la seule façon dont les emprunteurs avec une mauvaise cote de crédit (<600) or low down payment (as little as 3.5%) can buy a home.

En échange de cette garantie de la FHA (qui est pratiquement une garantie du U.S. gouvernement), l'emprunteur doit acheter une assurance hypothécaire via la FHA. Cela augmente le coût à long terme du prêt pour l'emprunteur mais permet l'achat d'une maison qui aurait pu être autrement impossible sans plus d'aide initiale.

Le processus de demande est similaire pour les hypothèques assurées par la FHA et conventionnelles. Une pré-approbation d'un prêteur est généralement la première étape du processus de demande de prêt.

Admissibilité

Admissibilité aux prêts conventionnels

La plupart des prêts conventionnels exigent que les emprunteurs aient une cote de crédit d'au moins 620, et les scores inférieurs à 700 peuvent entraîner des frais supplémentaires ou un taux d'intérêt plus élevé. Les prêteurs conventionnels, tels qu'une banque ou des coopératives de crédit, nécessitent généralement un acompte de 20% (ou moins, avec l'achat d'une assurance hypothécaire privée) et ont généralement un plafond de 45% pour le ratio dette / revenu. D'autres critères pour les prêts hypothécaires conventionnels peuvent inclure un antécédents d'emploi stable, une documentation complète des revenus et des actifs et la stabilité des prix dans le quartier où se trouve la maison.

Admissibilité aux prêts FHA

Les prêts FHA nécessitent un acompte minimum de 3.5% et exigent généralement que les emprunteurs paient pour l'assurance hypothécaire FHA. La cote de crédit minimum requise est de 500; Cependant, seuls les emprunteurs avec un pointage de crédit de 580 ou plus se qualifient pour le plus bas (3.5%) option de paiement. D'autres doivent réduire 10%.

Assurance hypothécaire

Les prêts de la FHA nécessitent une assurance hypothécaire, qui doit être payée à la fois à l'avance et mensuelle. La plupart des prêts FHA de 15 ou 30 ans exigent que l'emprunteur paie 1.75% du montant du prêt à la clôture, avec un 0.Prime de renouvellement annuelle de 5% pour la durée du prêt. La moitié de la prime d'assurance hypothécaire initiale est remboursable lorsque la maison est vendue. Les primes mensuelles ne sont pas requises si l'acompte est supérieur à 22% de la valeur de la maison. Cependant, pour la plupart des emprunteurs de la FHA, un acompte aussi élevé n'est pas possible.

Les prêts conventionnels ne nécessitent aucun paiement d'assurance hypothécaire initiale. Cependant, une assurance hypothécaire en cours est requise pour les prêts conventionnels où l'emprunteur a effectué un acompte inférieur à 20%.

Prix d'assurance hypothécaire

Pour les emprunteurs qui essaient de choisir entre un prêt conventionnel et un prêt FHA, les primes d'assurance hypothécaire sont un facteur important. Le prix de l'assurance hypothécaire privée par le biais d'une institution privée est fondé sur les risques pour les prêts conventionnels. Cela signifie que la prime est plus faible pour ceux qui effectuent un acompte plus élevé et ceux qui ont des scores de crédit plus élevés. Ce n'est pas le cas avec les prêts FHA; Tous les emprunteurs sont tenus de payer 1.75% du montant du prêt à l'avance. Ce coût est généralement regroupé dans le prêt.

Frais de clôture

Les prêts de la FHA permettent aux emprunteurs d'utiliser de l'argent qui est un cadeau d'une organisation relative, à but non lucratif ou d'agence gouvernementale pour payer 100% de l'acompte à la clôture. Les prêts conventionnels, en revanche, fixent quelques limites. Par exemple, certains prêteurs conventionnels peuvent éviter un emprunteur dont l'acompte est principalement composé d'un cadeau d'un parent; Les prêteurs conventionnels veulent généralement voir que la majorité de l'acompte est composée de fonds que l'emprunteur a gagnés et sauvés.

Prêts présumés

Les prêts FHA sont généralement supposables, je.e., Le prêt peut être transféré à un nouveau propriétaire lorsqu'une maison est vendue. Le nouveau propriétaire peut prendre en charge le prêt FHA sans le coût supplémentaire de l'obtention d'un nouveau prêt. C'est un gros avantage pour les vendeurs et les acheteurs et peut faciliter la vente d'une maison. Bien sûr, le nouveau propriétaire doit répondre aux critères d'éligibilité d'un prêt FHA pour qu'il soit transféré.

Techniquement, toute hypothèque peut être supposable, mais un tel transfert de prêts conventionnels est pratiquement inconnu. Les prêts FHA et VA sont généralement les seuls prêts supposables. Cependant, même les prêts FHA sont moins susceptibles d'être supposés ces dernières années.[1]

Pénalités de prépaiement

Une pénalité de remboursement anticipé est des frais de pénalité imposés aux emprunteurs qui remboursent un prêt, en partie ou en totalité, trop rapidement, réduisant ainsi le rendement d'un prêteur pour le prêt initial de l'argent. Les pénalités de prépaiement ne sont pas autorisées dans les prêts de la FHA, alors qu'il peut y avoir des frais pour rembourser l'argent tôt avec un prêt conventionnel. Certains États interdisent les pénalités de prépaiement et les conditions de prêt varient selon le prêteur, c'est donc une bonne idée de vérifier les accords de contrat avant de prendre une décision. Essayez d'éviter les prêts qui ont une pénalité de remboursement anticipé. Les hypothèques subprimes sont susceptibles d'avoir des pénalités de prépaiement.

Acceptation

Certains complexes de copropriété et propriétés d'investissement non propriétaires ne permettent pas le financement de la FHA, de sorte qu'une hypothèque conventionnelle peut être la seule option lors de l'achat de ces biens immobiliers; Il n'y a pas de telles restrictions avec les hypothèques conventionnelles.

Pour les avantages et les inconvénients

Les hypothèques conventionnelles sont plus faciles à traiter et permettent aux capitaux propres de construire plus rapidement, car ils nécessitent des paiements plus élevés. Cependant, les emprunteurs ont besoin d'une bonne cote de crédit pour se qualifier pour un taux d'intérêt plus bas, et certains prêteurs nécessitent jusqu'à 20% comme acompte.

Les prêteurs pour les prêts FHA sont plus disposés à consulter l'image de crédit globale, plutôt que la simple cote de crédit seule. Ils nécessitent un acompte beaucoup plus bas et n'ont pas d'exigence de pointage de crédit minimum. Ils sont un bon choix pour ceux qui ont des scores de crédit moins que parfaits, les emprunteurs avec des ratios dette / revenu modérés et ceux qui n'ont pas beaucoup d'argent pour les paiements en baisse.

Popularité

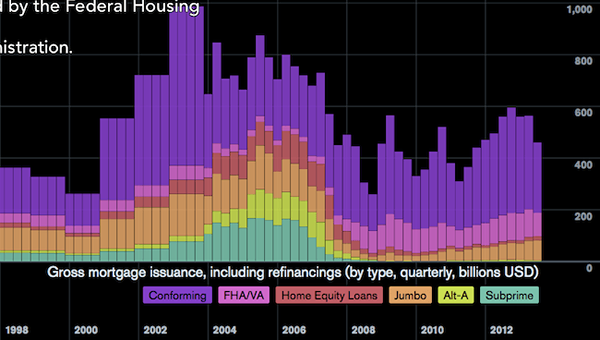

Après les crises financières de 2008, les prêts de la FHA ont atteint un pourcentage plus élevé de l'émission hypothécaire globale.

L'émission hypothécaire brute (y compris le refinancement) en Amérique, par type. Source: Bloomberg

L'émission hypothécaire brute (y compris le refinancement) en Amérique, par type. Source: Bloomberg