Carte de débit vs. Carte de crédit

- 896

- 136

- Mathilde Roux

Les cartes de débit et de crédit offrent plus qu'un moyen d'accéder à l'argent sans avoir à transporter de l'argent ou un chéquier encombrant. Cartes de débit sont comme des versions numérisées des chéquiers; Ils sont liés à votre compte bancaire (généralement un compte courant), et l'argent est débité (retiré) du compte dès que la transaction se produit. Cartes de crédit sont différents; Ils offrent une ligne de crédit (je.e., un prêt) sans intérêt si la facture mensuelle de cartes de crédit est payée à temps. Au lieu d'être connecté à un compte bancaire personnel, une carte de crédit est liée à la banque ou à l'institution financière qui a émis la carte. Ainsi, lorsque vous utilisez une carte de crédit, l'émetteur paie le marchand et vous vous endettez endetté à l'émetteur de la carte.

La plupart des cartes de débit sont gratuites avec un compte courant dans une banque ou une coopérative de crédit. Ils peuvent également être utilisés pour retirer de l'argent des distributeurs automatiques de billets. Les cartes de crédit ont l'avantage des programmes de récompenses, mais ces cartes nécessitent souvent des frais annuels à utiliser. La responsabilité financière est un facteur important dans l'utilisation des cartes de crédit; Il est facile de dépenser trop, puis de se faire enterrer dans une dette de carte de crédit écrasante à des taux d'intérêt très élevés.

Cette comparaison donne un aperçu détaillé de ce que sont les cartes de débit et de crédit, leurs types, les frais associés, les avantages et les inconvénients.

Tableau de comparaison

| Carte de crédit | Carte de débit | |

|---|---|---|

| À propos | Les cartes de crédit sont des lignes de crédit. Lorsque vous utilisez une carte de crédit, l'émetteur met de l'argent vers la transaction. Il s'agit d'un prêt que vous devez rembourser en totalité (généralement dans les 30 jours), sauf si vous voulez être facturé des intérêts. | Chaque fois que vous utilisez une carte de débit pour acheter quelque chose, l'argent est déduit de votre compte. Avec une carte de débit, vous ne pouvez vraiment dépenser que l'argent dont vous disposez. |

| Connecté à | Pas obligé d'être connecté à un compte courant. | Compte de chèques ou d'épargne |

| Factures mensuelles | Oui | Non |

| Processus de demande | Un peu difficile, en fonction de sa cote de crédit et d'autres détails. | Facile, sans aucune barrière à la réception d'une carte de débit. |

| Limite de dépenses | La limite de crédit fixée par l'émetteur de crédit. Limites augmenter ou rester les mêmes avec le temps que les changements de solvabilité d'un emprunteur. | Cependant, il y a beaucoup de compte bancaire connecté à la carte. |

| Intérêt facturé | Si une facture de carte de crédit n'est pas payée en totalité, les intérêts sont facturés sur le solde en suspens. Le taux d'intérêt est généralement très élevé. | Aucun intérêt n'est facturé car aucun argent n'est emprunté. |

| Sécurité | Cartes de crédit dans le u.S. ne sont pas très sûrs en eux-mêmes car beaucoup utilisent encore la technologie de sécurité des cartes datée. Cependant, les consommateurs ne sont pas tenus responsables de cette mauvaise sécurité. | Une épingle les fait sécuriser tant que personne ne vole le numéro de carte et la broche, et tant que vous ne perdez pas la carte elle-même. Si la carte / les informations sont volées, les cartes de débit ne sont pas très peu sûres. |

| Responsabilité de la fraude | Faible. Rarement tenu responsable des activités frauduleuses. Si vous l'êtes, vous n'êtes tenu responsable que pour un maximum de 50 $. | Haut. Si quelqu'un vole votre carte et fait des achats, cet argent est supprimé de votre compte bancaire. Enquêter sur ces dégâts prend du temps. Plus vous attendez longtemps pour signaler la fraude, plus vous serez susceptible de vous retenir responsable de vos propres pertes. |

| Histoire de credit | L'utilisation et le paiement responsables de la carte de crédit peuvent améliorer sa cote de crédit. Les cartes de crédit signalent généralement l'activité du compte à au moins l'un des trois principaux bureaux de crédit sur une base mensuelle. | N'affecte pas l'historique de crédit. |

| Frais de déclenchement | Faible. Certaines sociétés de cartes de crédit permettent de dépasser le montant sur la ligne de crédit maximale avec des frais. | Frais de "découvert" élevés. Possible de dépasser le montant sur la limite du compte. |

| BROCHE | Dans le u.S., C'est rare, mais les épingles sont en cours. | Généralement |

Que sont les cartes de débit?

Une carte de débit est toujours liée à un compte courant, ils sont donc parfois appelés "cartes chérologiques."Chaque fois que vous utilisez une carte de débit pour acheter quelque chose, l'argent est déduit de votre compte - généralement le même jour, sinon immédiatement. Par exemple, si vous avez 1 000 $ dans un compte et dépensez 30 $ en utilisant une carte de débit, 30 $ est supprimé du compte courant, laissant derrière lui 970 $. Avec une carte de débit, vous ne pouvez vraiment dépenser que l'argent dont vous disposez. S'il vous reste seulement 970 $, dépenser plus que cela peut entraîner une charge de découvert.

Lorsque vous utilisez une carte de débit pour une transaction en personne (pas en ligne), vous devez utiliser votre numéro d'identification personnel, ou PIN, pour approuver la transaction. Lorsque vous utilisez une carte de débit pour une transaction de type carte de crédit, vous devrez normalement signer un reçu (dans le U.S.). Cependant, les exigences de signature sont supprimées en faveur des épingles, donc il n'y aura pas de différence entre l'expérience de l'utilisation d'une carte de débit pour une transaction de débit ou de crédit.

Il est facile de demander une carte de débit. Toute banque ou coopérative de crédit dont vous disposez d'un compte courant vous émettant une carte de débit sur demande.

Que sont les cartes de crédit?

Contrairement aux cartes de débit, les cartes de crédit ne sont pas connectées à un compte courant. Au lieu de cela, ils sont liés à une institution financière, comme une banque ou une société de crédit, qui se consacre à émettre des lignes de crédit renouvelables aux consommateurs. Alors qu'une transaction par carte de débit est principalement entre l'acheteur et le vendeur, une transaction de carte de crédit implique spécifiquement un tiers: l'institution qui a prêté de l'argent à l'acheteur.

Par exemple, si vous utilisez votre carte de crédit pour acheter 30 $ d'épicerie, vous ne payez pas directement l'épicerie. Au lieu de cela, l'épicerie est payée 30 $ par l'émetteur de crédit. C'est 30 $ que vous devez maintenant l'émetteur de la carte de crédit.

Avec une carte de crédit, vous n'êtes jamais limité par le montant d'argent que vous avez sur votre compte courant, qui peut être l'un des principaux inconvénients des cartes de débit pour de nombreux consommateurs. Au lieu de cela, vous êtes limité par la limite de crédit sur la carte. Si vous êtes nouveau dans le monde du crédit, une société de cartes de crédit ne peut émettre qu'une carte avec une limite de crédit de 1 000 $. Cela signifie que vous n'avez que 1 000 $ de crédit renouvelable à utiliser. Certains émetteurs de cartes augmentent les limites de crédit au fil du temps pour ceux qui construisent un bon historique de crédit en remboursant leur carte de crédit chaque mois (je.e., rembourser leur prêt).

Il est relativement plus difficile d'obtenir une carte de crédit que pour obtenir une carte de débit, en particulier pour ceux qui n'ont aucun historique de crédit ou un mauvais historique de crédit. Lorsque vous demandez une carte de crédit, l'émetteur évalue votre solvabilité pour déterminer à quel point il est risqué de vous prêter de l'argent. Si la société émettrice estime que vous êtes un mauvais risque de crédit, votre demande de carte de crédit sera rejetée.

Pour les avantages et les inconvénients de l'utilisation du débit vs. Cartes de crédit

La plupart des gens portent et utilisent des cartes de crédit et de débit car les deux types de cartes ont leurs avantages uniques.

Acceptation par les marchands

La grande majorité des détaillants de l'U.S. Acceptez à la fois les cartes de crédit et de débit, et les clients paient le même prix indépendamment du mode de paiement qu'ils choisissent. Mais les commerçants paient des frais - appelés frais d'interchange - aux processeurs de paiement comme Visa et MasterCard pour chaque transaction de carte de crédit ou de débit. Ceci est généralement des frais stables, plus un pourcentage de la transaction totale. Les frais facturés pour une carte de débit sont beaucoup inférieur à ceux facturés pour une carte de crédit. Dans le u.S., Les frais de traitement des cartes de crédit marchand totalisent généralement une baisse d'environ 2%.[1] [2]

Les commerçants le préfèrent donc lorsque les clients utilisent des cartes de débit. Certains marchands, comme Costco, n'acceptent que les cartes de débit (à l'exception des cartes de crédit Amex émises par Costco). D'autres marchands, comme les stations-service Arco, offrent de petites réductions aux clients qui paient par espèces ou cartes de débit.

Sécurité et vol de carte

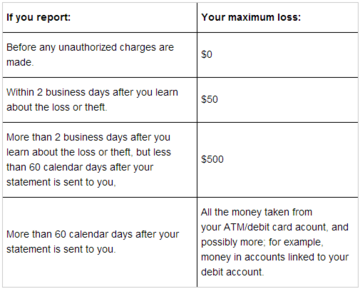

Combien de cette activité frauduleuse êtes-vous responsable? Pour les cartes de crédit, ce n'est que 50 $, tout au plus. Pour les cartes de débit, cela dépend du moment où vous signalez la fraude.

Combien de cette activité frauduleuse êtes-vous responsable? Pour les cartes de crédit, ce n'est que 50 $, tout au plus. Pour les cartes de débit, cela dépend du moment où vous signalez la fraude. Le u.S. est à la traîne des autres nations en ce qui concerne la sécurité des cartes de crédit.[3] Les cartes de débit, qui utilisent une épingle, sont des cartes plus sécurisées en soi. Cependant, les cartes de crédit sont beaucoup plus sûres pour les consommateurs dans un sens pratique lorsque la fraude se produit.

Si quelqu'un vole vos informations de carte de débit, le voleur a un accès direct et immédiat aux fonds disponibles dans le compte bancaire connecté à votre carte. Comme il faut du temps aux banques pour enquêter sur la fraude, vous aurez peu de recours immédiat. Pire, si vous ne remarquez pas et ne signalez pas la fraude assez tôt (dans les deux jours), vous pouvez être sur le crochet pour 500 $ ou plus de votre propre perte. Cela peut rendre les factures de paiement que vous auriez autrement eu de l'argent pour difficile, voire impossible,.

En revanche, si vos informations de carte de crédit sont volées, le voleur retire de l'argent de votre émetteur de crédit. C'est de l'argent que vous allez très être rarement tenu responsable si vous faites un effort concerté pour signaler une activité de compte suspect dès que vous en êtes conscient. En vertu de la loi fédérale sur la protection des consommateurs, vous pouvez jamais être tenu responsable de plus de 50 $ d'activités frauduleuses sur une carte de crédit.[4]

Risque de dépenses excessives

Avec les cartes de débit, vous pouvez généralement demander à votre banque d'offrir une protection contre les découvert ou de rejeter les transactions en cas de fonds insuffisants dans le compte. Il existe un risque de frais de découvert, mais vous ne pouvez généralement pas dépenser beaucoup plus d'argent que si vous utilisez une carte de débit.

D'un autre côté, la dette de carte de crédit peut devenir un cauchemar très rapidement si vous ne payez pas vos factures à temps. La plupart des factures de carte de crédit mensuelles répertorient deux montants - paiement minimum dû et solde mensuel. Si vous effectuez uniquement les paiements minimaux dûs, les intérêts commencent à accumuler sur le solde restant à des taux incroyablement élevés de 12 à 24%. Et comme cet intérêt est aggravé, il est très facile de se faire embourber dans beaucoup de dettes. Les conseillers financiers sont unanimes à recommander que les consommateurs remboursent d'abord leur dette de carte de crédit, avant d'autres prêts comme les prêts étudiants ou les prêts à domicile.

Histoire de credit

Il est important de construire un bon historique de crédit pour vous-même au fil du temps. Une bonne cote de crédit garantit que vous payez des intérêts inférieurs aux hypothèques et aux prêts automobiles, et à des primes d'assurance plus faibles. Les propriétaires et les employeurs potentiels effectuent également des chèques de crédit.

Les cartes de débit n'affectent pas du tout l'historique du crédit. Mais les cartes de crédit peuvent jouer un rôle important dans la création d'antécédents de crédit. Posséder une carte de crédit et rembourser les factures de carte de crédit chaque mois a un impact positif sur vos antécédents de crédit. Inversement, posséder une carte de crédit mais prendre du retard sur les paiements a un impact négatif sur votre pointage de crédit.

Obtenir une carte de crédit nécessite un prêteur pour tirer votre crédit. Donc, si vous avez un gel de sécurité à votre crédit, vous devrez le soulever temporairement pour postuler. La plupart des banques tirent également un crédit lorsque vous ouvrez un nouveau compte chèque ou d'épargne, mais certains ne le font pas, vous pouvez donc obtenir une carte de débit sans soulever le gel de sécurité.

Récompenses et cashback

Pendant des années, les émetteurs de cartes de crédit incitent les clients à s'inscrire en offrant des programmes de récompenses pour l'utilisation de la carte. Plus vous dépensez, plus les émetteurs de la carte d'argent font des frais de transaction et, peut-être, en retard et en tardifs d'intérêts si vous prends du retard dans le remboursement. Les récompenses de carte de crédit les plus courantes sont les miles aériens, les "points" qui peuvent être échangés contre de la trésore. La majorité des cartes de crédit qui offrent des récompenses nécessitent également des frais annuels pour l'utilisation de la carte. Une exception est la carte Quicksilver Capital One, qui propose 1.5% de remise en argent sur tous les achats et n'ont pas de frais annuels.

Les banques ont également commencé à offrir des récompenses pour l'utilisation des cartes de débit, mais celles-ci ne sont pas aussi solides que les programmes de récompense des cartes de crédit car les banques obtiennent des frais de réduction par transaction sur l'utilisation de la carte de débit. Les exemples de récompenses de carte de débit incluent la renonciation aux frais sur les comptes chèques si la carte de débit est utilisée trois fois en un mois et les remises tournantes dans certains emplacements marchands.

Intérêt et frais

Peu de cartes de débit facturent des frais mensuels ou annuels, et ils ne facturent pas les intérêts. Certaines cartes de crédit facturent des frais annuels (qui peuvent en valoir la peine ou non, selon les récompenses de la carte), et toutes les cartes de crédit facturent des frais tardifs et des intérêts sur les dettes qui ne sont pas remboursées à temps. Voir aussi le taux de pourcentage annuel vs taux d'intérêt.

Les principaux frais doivent être conscients du moment où il s'agit de cartes de débit est le Frais de découvert ou charge, qui peut être aussi raide que 30 $ ou plus par transaction à découvert.[5] Un compte devient décroché lorsque vous obtenez une charge qui dépasse votre solde disponible. Par exemple, si vous avez 100 $ dans votre compte, mais dépensez 120 $, vous avez dépassé le solde de votre compte de 20 $ et peut être facturé des frais de découvert par la banque. Si vous n'avez pas opté pour un programme de couverture de découvert, votre carte sera simplement refusée.

La plupart des banques offrent des services de protection et de couverture de découvert pour un prix. Quelques banques, telles que Ally, prennent en charge la protection gratuite des découvertes en liant plusieurs comptes afin qu'un compte à découvert aura accès aux fonds de "sauvegarde".

Tous les frais ne sont pas mauvais, peut-être. Par exemple, les cartes de débit et de crédit facturent souvent de petits frais pour les transactions effectuées à l'étranger, mais ces frais ou tarifs sont souvent beaucoup Taux de conversion inférieurs aux devises que vous pouvez obtenir dans un échange de voyageur en utilisant de l'argent physique. (Et certaines cartes de crédit, en particulier, n'ont aucun frais de transaction à l'étranger.) Des deux types de cartes, les cartes de débit sont plus susceptibles pas Travailler à l'étranger, donc confirmer leur fonctionnalité avant de voyager avec eux est un must.

Barattage

Ces dernières années, une sous-culture financière personnelle est sortie des récompenses de carte de crédit - spécifiquement sur la façon de prendre l'avantage le plus extrême des bonus d'inscription des cartes et des programmes de récompenses de carte. Ce processus, qui consiste généralement à s'inscrire à de nombreuses cartes de crédit différentes (et parfois à les fermer plus tard), est généralement connue sous le nom."Bien qu'il ne soit pas exactement connu, le barattage est devenu suffisamment populaire au fil du temps pour avoir une communauté de subreddit active et attirer l'attention des sites de conseils financiers et des sociétés de cartes de crédit elles-mêmes.

Certains qui sont particulièrement prudents peuvent bénéficier de leurs efforts, mais les rendements à long terme peuvent ne pas se dérouler comme prévu, et le barattage - en particulier toute ouverture et fermeture des comptes - peut affecter négativement votre pointage de crédit. Le barattage peut être une idée particulièrement mauvaise si vous cherchez à retirer une hypothèque de sitôt.[6]

Paiements

Parce qu'une carte de débit est connectée à un compte bancaire dont il retire les fonds, au besoin, il n'y a pas d'autres processus de paiement à considérer. Les cartes de crédit, cependant, sont des prêts qui doivent être remboursés en totalité à une certaine date, soit un montant minimum, comme le fait la société de cartes, qui les a payés à la fin de chaque cycle de facturation (en sachant que les intérêts seront facturés sur tout solde repris le mois suivant - le prêt laissé impayé).

La plupart des cartes de crédit fonctionnent sur un cycle de facturation de 30 jours. Dans le passé, certaines cartes de crédit fonctionnaient sur différents cycles de facturation qui ont fait que les dates d'échéance tombent à différents jours du mois. Après l'adoption de la loi de 2009 sur les cartes de crédit, la facture de carte de crédit Data Dates doit tomber le même jour chaque mois, et aucun frais de retard ne peut être facturé pour les paiements qui sont "manqués" en raison des effets des vacances ou des week-ends sur la banque système.

Types de cartes de débit

1. Cartes d'épingle uniquement: Les cartes de débit PIN uniquement sont liées à votre compte bancaire et peuvent être utilisées pour les transactions en espèces et le transfert de fonds, achetez auprès des détaillants et payez des factures en ligne ou par téléphone. Le titulaire de la carte est tenu de saisir un code PIN sécurisé pour chaque transaction afin d'établir l'identité et de maintenir la sécurité.

2. Cartes à double utilisation: Les cartes de débit à double utilisation sont à la fois compatibles et liées à la broche, et liées directement à votre compte bancaire. Vous pouvez vérifier votre identité soit en signant ou en entrant votre broche.

3. Cartes EBT: Cartes de transfert de avantages électroniques (EBT) Cartes de débit fournies par une agence gouvernementale ou du gouvernement fédéral aux utilisateurs qui sont admissibles à des coupons alimentaires, à des paiements en espèces ou à d'autres avantages. Les cartes EBT peuvent être utilisées pour effectuer des achats chez les détaillants participants ou pour retirer de l'argent d'un guichet automatique, selon le type de programme.

4. Cartes prépayées: Les cartes prépayées ne sont pas liées à un compte spécifique, mais donnent accès aux fonds déposés directement sur la carte par vous ou un tiers. En fait, ils fonctionnent comme un crédit de magasin ou une carte-cadeau.

À l'exception des cartes prépayées, tous les autres types de cartes de débit sont liés à un compte bancaire, généralement un compte courant, mais certains comptes d'épargne offrent également des cartes "commodité" liées.

Types de cartes de crédit

1. La carte de crédit standard: Ce sont des cartes de crédit à usage général avec un solde renouvelable (i.e. Le crédit est utilisé lorsque les achats sont effectués et sont à nouveau ouverts une fois la facture payée). Les cartes de normes sont généralement des cartes de crédit de démarrage, généralement pour les candidats ayant peu ou pas d'historique de crédit qui répondent aux critères minimaux requis.

2. Récompenser les cartes de crédit: Ces cartes offrent plusieurs programmes de récompenses sous forme d'argent, de points ou de remises, et sont destinés à influencer vos dépenses. Les cartes de récompense sont généralement livrées avec des frais annuels associés et beaucoup de petits caractères; La clé est de s'assurer que les récompenses gagnées dépassent les frais annuels.

3. Cartes de crédit sécurisées: Également connue sous le nom de cartes payantes, leur objectif principal est de donner aux gens un mauvais historique de crédit une chance de rétablir le crédit. L'utilisateur dépose d'abord un montant "sécurisé" (disons 300 $ - 3000 $) - typiquement dans un compte d'épargne - qui fait la ligne de crédit. La limite de crédit est généralement un pourcentage (50% à 100%) de ce montant. Ces cartes sont livrées avec des frais annuels et un APR élevé.

4. Cartes à charge: Les cartes d'accusation n'ont pas de limite de dépenses prédéfinies et les soldes doivent être payés en totalité à la fin de chaque mois.