Différence entre le crédit en espèces et la découvert

- 4890

- 1539

- Elisa Petit

Crédit en espèces (CC) Un compte de prêt est-il ouvert par le client avec la banque. La limite de crédit en espèces dépend des garanties des actifs. La limite est flexible, je.e. Les banques ont le pouvoir d'augmenter ou de diminuer cette limite. Pour cette installation, les banques facturent des intérêts sur le montant réel utilisé.

Crédit en espèces (CC) Un compte de prêt est-il ouvert par le client avec la banque. La limite de crédit en espèces dépend des garanties des actifs. La limite est flexible, je.e. Les banques ont le pouvoir d'augmenter ou de diminuer cette limite. Pour cette installation, les banques facturent des intérêts sur le montant réel utilisé.

Installation de découvert (OD) est pour les titulaires de compte actuels dans lesquels le client peut dessiner un montant excédentaire que ce qui est à leur crédit. Cela signifie que la banque permet au client de débiter son compte actuel en dessous de zéro. Mais, le client ne peut se retirer qu'à une limite spécifiée.

L'octroi de prêts est parmi les principales fonctions que les banques commerciales remplissent. Après les réserves de trésorerie en maintenant conformément aux normes RBI, les banques peuvent prêter leurs dépôts à ceux qui en ont besoin. Les banques accordent de tels prêts et avancées contre la sécurité approuvée à des fins productives afin de gagner des intérêts. Le crédit en espèces et la découvert sont deux de ces dispositions de prêt à court terme.

Dans cet article, nous avons élaboré les différences entre le crédit en espèces et la découvert.

Contenu: crédit en espèces vs découvert

- Tableau de comparaison

- Qu'est-ce que le crédit en espèces?

- Caractéristiques

- Formes

- Qu'est-ce que la découvert?

- Les types

- Caractéristiques

- Différences clés

- Vidéo

- Similitudes

- Points à retenir

- Conclusion

Tableau de comparaison

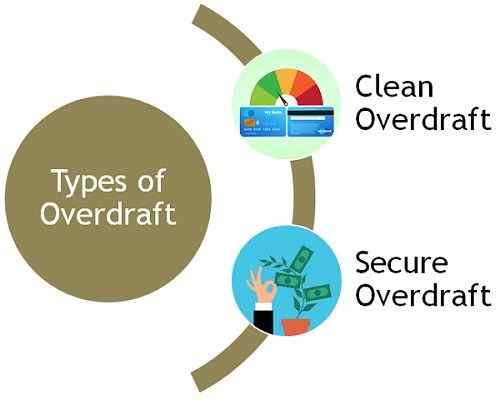

| Base de comparaison | Crédit en espèces | Découvert |

|---|---|---|

| Signification | Le crédit en espèces est un compte, par lequel les banques offrent des prêts à court terme aux petits hommes d'affaires qui ont besoin d'un fonds de roulement instantané, contre les garanties. | La découvert est une facilité de prêt à court terme, dans laquelle le client peut retirer de l'argent excédentaire que le solde réel, sur son compte courant ou il s'agit d'un prêt garanti contre les investissements. |

| Arrangement | C'est un arrangement de crédit renouvelable. | Ce n'est pas un arrangement de crédit renouvelable. |

| Associé à | Compte de crédit en espèces | Compte courant ou prêt garanti contre les investissements. |

| Disponibilité de l'installation | Hommes d'affaires uniquement | Les particuliers et les hommes d'affaires |

| Sécurité | Il nécessite une hypothèse d'inventaire et de créances pour la disponibilité du prêt. | OD non sécurisé: La découvert sur le compte courant dépend du solde moyen, des antécédents de crédit, des relations antérieures avec la banque, etc. OD sécurisé: On peut bénéficier d'une découvert contre les politiques de dépôt fixe ou de LIC |

| Nature de limite | Flexible parce que nous gardons les actifs actuels comme sécurité. | Reste généralement fixe |

| Limite maximale | 50-60% de la valeur des stocks et des créances. | OD non sécurisé: Discrétion de la banque OD sécurisé: 60 à 85% de la valeur de sécurité. |

| Terme | Jusqu'à 1 an | OD non sécurisé: 1 semaine à 1 mois OD sécurisé: En fonction du terme de sécurité. |

| But | Le montant du crédit en espèces doit être utilisé à des fins commerciales uniquement, je.e. acheter des matières premières, garder des stocks, etc. En effet. Ainsi, les banques effectuent un chèque à intervalles périodiques. | Il peut être utilisé à quelque fin que ce soit, que ce soit personnel ou commercial. |

| Changement de limite de retrait | Il est modifié immédiatement lorsque l'inventaire ou les créances change. | Il ne change pas facilement, de peur qu'il n'y ait un changement dans le solde moyen. |

| Taux d'intérêt | Inférieur | OD non sécurisé: Plus haut OD sécurisé: Inférieur |

Qu'est-ce que le crédit en espèces?

Le crédit en espèces est un arrangement dans lequel Les banques étendent les prêts en espèces au client contre une sécurité tangible ou une garantie personnelle. C'est un compte de dessin, contre une limite de crédit fixe que les banques étendent. Le fonctionnement de ce compte est de manière similaire à un compte courant sur lequel la découvert est fourni.

Ce compte permet à l'emprunteur de dessiner de l'argent Dans la limite spécifiée, chaque fois que. Après cela, il doit rembourser la même chose. Cela signifie qu'il permet au client de se retirer de son compte de crédit en espèces selon les besoins. En même temps, il peut déposer des fonds excédentaires qui se trouvent avec lui.

De plus, le Banque facture des intérêts sur le montant réellement retiré. Cela signifie que le client n'a pas besoin de payer des intérêts sur la somme totale accordée. Pour cette raison, de nombreuses entreprises industrielles et commerciales le préfèrent.

Caractéristiques du crédit en espèces

- Le crédit en espèces est une facilité d'emprunt sans aucun solde de crédit mais limité à l'étendue de la limite d'emprunt décidée par le banquier.

- Comme le montant est remboursable à la demande La banque a le droit d'exiger de l'argent prêté à tout moment.

- Cette limite repose sur un certain pourcentage de la Valeur des titres promis. La banque spécifie la limite de dessin et varie d'une banque à l'autre et de l'emprunteur à l'emprunteur.

Sais-tu?

RBI a publié une directive au début des années 1970. Dans la directive, la RBI a prescrit une charge d'engagement que les banques doivent imposer à la partie non utilisée de la limite de crédit. La banque impose cette charge car il y a une perte d'intérêt pour la banque.

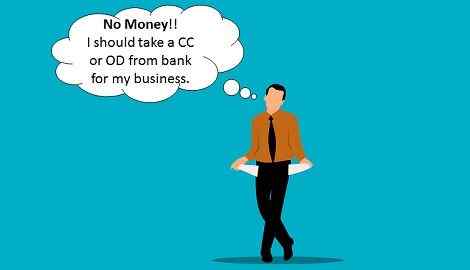

Formes de crédit en espèces

- Crédit en espèces contre l'hypothèse des actions

Les banques fournissent cette installation contre la sécurité des stocks de matières premières, de WIP et de produits finis. - Crédit en espèces contre l'hypothèse des dettes de livre

Les banques permettent également une facilité de crédit en espèces contre les dettes de livre. Ici le terme 'dettes de livre'Comprend des entrées de débit dans les livres comptables, survenant à la suite de la vente. - Crédit d'emballage

Les banques fournissent cette installation aux exportateurs pour effectuer des achats de matières premières sur les marchés locaux et préparer les marchandises pour l'exportation. Une telle installation est étendue en monnaie intérieure.

Également lire: Différence entre le compte courant et le compte d'épargne

Qu'est-ce que la découvert?

Une facilité de découvert est un crédit à court terme que les banques étendent à leurs titulaires de compte actuels. En cela, le titulaire peut retirer de l'argent en plus de Le solde de trésorerie disponible réel de leurs comptes actuels jusqu'à la limite sanctionnée. Les banques offrent cette installation sur la base du solvabilité de l'emprunteur.

Dans ce cas, l'emprunteur est l'homme d'affaires ou l'entreprise. Le client peut retirer le montant selon ses besoins. Après cela, le remboursement doit être effectué par le biais de dépôts dans le compte courant.

De plus, les banques accordent également des découvert contre la sécurité de Investissements d'auto-liquidation. Dans ce cas, l'installation est disponible pour les particuliers. Ici, les investissements d'auto-liquidation comprennent:

- Actions et débentures

- Dépôts à terme

- Certificat d'épargne national,

- Politiques LIC

- Unités UTI

- Titres postaux

- Titres du gouvernement, etc.

Pour fournir une telle installation, la banque demande des intérêts de sécurité et de prélèvement sur le sommet à découvert. Généralement, les banques sanctionnent une limite de dessin soit contre la sécurité ou sans sécurité. Les banques accordent cette installation pendant une courte période. Cela demande remboursement à la demande ainsi que l'intérêt. La banque facture des intérêts sur le solde à découvert quotidien.

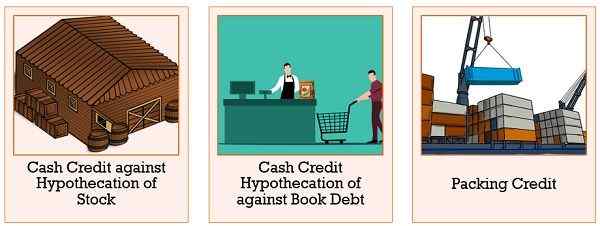

Important: Au bilan du client, le découvert apparaît du côté du passif.Types de découvert

- Découvert propre

Découvert prolongé dans un compte courant sans aucune sécurité tangible. - Découvert sécurisé

Extension de la découvert contre les titres d'auto-liquidation.

Caractéristiques de la découvert

- Chaque règle qui s'applique au compte courant s'applique également au compte de découvert.

- C'est un compte en cours d'exécution et il permet donc au client d'effectuer des débits et des crédits librement.

- La charge d'intérêt a lieu sur une base de produits quotidiens. Mais, la banque débute la même chose sur le compte sur une base mensuelle. Cependant, en cas de découverte temporaire, la banque facture des intérêts dans les deux - chaque fois qu'il est ajusté ou à la fin de ce mois.

- Bank ne fournit cette installation au client uniquement lorsqu'il demande le même par écrit. Dans certains cas, les banques exigent également la signature d'un billet à ordre. Par conséquent, un contrat express naît.

- La banque détermine la limite de découvert. Cela dépend de la valeur des titres promis ou de la capacité de remboursement du titulaire du compte.

Également lire: Différence entre le découvert et le prêt

Différences clés entre le crédit en espèces et la découvert

- Un crédit en espèces est un compte par lequel le titulaire du compte peut emprunter de l'argent à la banque. Mais, l'emprunt est possible jusqu'à une limite spécifiée, contre certaines titres tangibles. Contre, le découvert est un arrangement que les banques fournissent à travers lequel un titulaire de compte actuel peut tirer de l'argent plus que le solde disponible dans le compte jusqu'à une limite spécifiée.

- Alors que le crédit en espèces est un arrangement de crédit renouvelable. Le découvert est un arrangement de crédit non renvoyé.

- Les banques fournissent des installations de découvert aux titulaires de compte actuels. Il peut également être fourni aux particuliers contre les investissements auto-liquidants. En revanche, les banques offrent une facilité de crédit en espèces au client qui ouvre un compte de crédit en espèces.

- Le crédit en espèces est une forme de financement à court terme pour les travailleurs indépendants et les propriétaires d'entreprise afin qu'ils puissent répondre à leurs besoins en fonds de roulement. Tandis que le découvert est destiné aux particuliers et aux entreprises.

- Pour bénéficier d'un crédit en espèces, l'entreprise doit fournir des stocks et des créances en tant que sécurité. Mais, dans le cas d'un découvert non garanti, il n'y a aucune exigence de sécurité. Mais, la limite dépendra du solde moyen, des antécédents de crédit et des relations passées avec la banque. Cependant, les banques procurent une découvert garanti contre les investissements auto-liquidants.

- Alors que la limite de crédit en espèces est flexible car elle est prise sur les actifs actuels. La limite de découvert est généralement fixée à moins qu'il n'y ait un changement dans le solde moyen.

- Les banques proposent des facilités de crédit en espèces pour une période de 1 an. Cela signifie que le client peut utiliser l'installation et rembourser la somme retirée dans un délai d'un an. Par opposition, dans le cas d'un découvert sécurisé, le terme dépend de la durée de la sécurité. Maintenant tu dois te demander-

Comment pouvons-nous déterminer le terme de découvert?

Eh bien, si votre dépôt fixe est de 4 ans, le terme sera également de quatre ans. Mais, dans le cas d'un découvert non garanti, le terme varie d'une semaine à 1 mois. Après quoi le client doit rembourser la somme.

- En cas de crédit en espèces, la limite maximale sera de 50 à 60% de la valeur des stocks et des créances. Contre, dans le cas d'un découvert non garanti, le plafond maximum est à la discrétion de la banque. Mais, dans le cas d'un découvert sécurisé, la limite sera de 60 à 85% de la valeur de la sécurité.

- L'argent prêté par la banque par le biais d'un crédit en espèces doit être utilisé à des fins commerciales. Le but peut être d'acheter des matières premières ou de maintenir des stocks. Parce que le montant peut s'avérer en tant qu'actifs non performants (NPA) par la suite. Pour surmonter cela, les banques effectuent un chèque à intervalles périodiques. Contre, un découvert peut être utilisé à quelque fin que ce soit personnel ou commercial.

- La limite de retrait des modifications de crédit en espèces avec la variation du montant des stocks ou des créances. Tandis que la limite de découvert du montant n'est pas modifiée facilement sauf s'il y a une modification du solde moyen dans le compte courant.

- En ce qui concerne le taux d'intérêt, en cas de crédit en espèces, le taux d'intérêt est plus faible par rapport à la découvert non garanti.

Vidéo: Crédit en espèces vs découvert

Similitudes

- Reportez-vous aux lignes de crédit

- Les banques facturent des intérêts sur le montant d'argent utilisé et non sur la limite sanctionnée.

- Le montant est remboursable à la demande.

- Offert contre les garanties.

- Les banques spécifient une limite dans les deux cas, au-delà de laquelle le client ne peut retirer le montant.

Points à retenir

- Frais de traitement: Il varie d'une banque à l'autre.

- Utilisation du montant du prêt: La limite est spécifiée en cas de crédit en espèces contre l'hypothèse de l'action. Mais, il existe un certain nombre de banques qui facturent des frais supplémentaires sur le montant inutilisé de prêt après une période spécifiée.

- Frais de forclusion: Il y a quelques prêteurs qui imposent des frais de forclusion lorsque l'emprunteur souhaite fermer le compte. Ils facturent un certain pourcentage du montant du prêt pour la fermeture du compte.

Conclusion

Les banques fournissent des installations de découvert au client sur la demande écrite du client. De plus, la banque peut demander un billet à ordre ou une sécurité personnelle pour assurer la sécurité du montant retiré. Dans l'autre cas, l'emprunteur doit ouvrir un compte de prêt, dont la limite est décidée par la Banque sur la base des titres promis.

- « Différence entre l'indice de prix en gros (WPI) et l'indice des prix à la consommation (CPI)

- Différence entre la comptabilité des coûts et la comptabilité de gestion »