Différence entre la taxe directe et la taxe indirecte

- 4806

- 569

- Hugo Marie

Les impôts facturés directement sur le revenu ou la richesse d'un individu sont appelés Impôt direct. Au contraire, un taxe indirecte est une taxe qui est ajoutée au prix des biens et services.

Les impôts facturés directement sur le revenu ou la richesse d'un individu sont appelés Impôt direct. Au contraire, un taxe indirecte est une taxe qui est ajoutée au prix des biens et services.

Qu'est-ce qu'une taxe?

La taxe est une obligation financière, à payer au gouvernement pour le coût de la vie dans une société. Il s'agit d'une redevance perçue par le gouvernement du pays ou du territoire respectif sur les revenus, les activités, les biens et les services. Il est largement classé en taxe impôt direct et en taxe indirecte.

Pourquoi la taxe est imposée?

La principale raison d'imposer des impôts est qu'ils sont la principale source de revenus gouvernementaux. Les revenus collectés par le gouvernement sont utilisés dans le but de fournir des services d'utilité publique comme la défense, l'éducation, les installations d'infrastructures, les soins de santé, etc. Alors, nous pouvons dire que Le gouvernement impose des impôts pour atteindre l'objectif socio-économique.

Dans cet article, nous parlerons de la différence entre la taxe directe et la taxe indirecte.

Contenu: taxe directe vs taxe indirecte

- Tableau de comparaison

- Définition

- Différences clés

- Vidéo

- Taxes perçues par diverses autorités

- Les types

- Avantages et inconvénients

- Conclusion

Tableau de comparaison

| Base de comparaison | Impôt direct | Taxe indirecte |

|---|---|---|

| Signification | L'impôt direct fait référence aux frais financiers, prélevé directement sur le contribuable et payé carrément à l'autorité qui l'impose, par le contribuable. | L'impôt indirect est lorsque le contribuable n'est que les mains qui déposent le montant de l'impôt à l'autorité qui l'a imposée, tandis que le fardeau de la taxe relève du consommateur final. |

| Régi par | Conseil central des taxes directes (CBDT) | Conseil central des taxes et coutumes indirectes (CBIC) |

| Qui paie la taxe? | Individus, HUF et entreprises | Consommateur final |

| Nature | Progressive | Régressif |

| Incidence et impact | Il tombe sur la même personne. | Il tombe sur différentes personnes. |

| Responsabilité | Une personne sur laquelle la taxe est imposée est responsable de son paiement. | La personne qui reçoit les prestations est responsable de son paiement et non la personne sur laquelle elle est imposée. |

| Évasion | L'évasion fiscale est possible. | L'évasion fiscale n'est guère possible car elle est incluse dans le prix des biens et services. |

| Inflation | La taxe directe aide à réduire l'inflation. | Les taxes indirectes favorisent l'inflation. |

| Imposition et collection | Imposé et collecté auprès des évaluateurs, je.e. Individu, HUF (famille hindou indivise), entreprise, entreprise, etc. | Imposé et collecté auprès des consommateurs de biens et services mais payé et déposé par la personne évaluée. |

| Fardeau | Ne peut pas être déplacé vers une autre personne. | Peut être déplacé vers une autre personne. |

| Événement imposable | Lorsque le revenu ou la richesse de la personne évaluée atteint la limite maximale. | Achat, vente ou fabrication de biens et fourniture de services. |

| Collecte de taxes | Difficile | Facile |

Définition de la taxe directe

L'impôt direct est ce type de taxe, dont le flux est direct, du contribuable au gouvernement. Lorsque la responsabilité de l'impôt incombe à la même personne qui doit en faire le paiement, alors la taxe est directe. C'est-à-dire que l'individu sur lequel la taxe est perçue, en porte également le fardeau, en cas de taxe directe. Ainsi, ces taxes ne peuvent pas être transférées vers une autre personne.

- Les impôts directs sont la principale source de revenus gouvernementaux.

- C'est de nature progressive i.e. il augmente avec une augmentation du revenu ou de la richesse et vice versa.

- Il opère sur la notion de la capacité de payer.

Ce qui signifie qu'il perce en fonction de la capacité de rémunération d'une personne. Et donc, ceux qui gagnent plus, paient plus. De cette façon, la responsabilité fiscale sur les riches est plus par rapport aux pauvres.

Également lire: Différence entre ITR-1 et ITR-4S

Définition de la taxe indirecte

La taxe indirecte est celle dont le flux n'est pas direct, je.e. implicite, car il coule à travers les autres. Lorsque le contribuable est les mains qui déposent l'impôt sur les autorités, et à chaque étape, l'incidence continue de se déplacer jusqu'à ce qu'elle atteigne le consommateur ultime, qui supporte réellement son fardeau, il est appelé une taxe indirecte.

Ici, il faut noter que les taxes indirectes ne sont pas payées directement par la personne évaluée au gouvernement, mais il est plutôt imposé aux biens et services, qui est collecté par les intermédiaires au nom du gouvernement puis déposée par eux.

Ces taxes sont prélevées sur le prix des biens et services lorsqu'ils sont produits et vendus. Ce sont donc les consommateurs qui consomment le produit et porte l'incidence à la fin, mais la responsabilité immédiate du paiement de la taxe relève de l'intermédiaire, i.e. fabricant ou détaillant.

Tel quel pas basé sur le principe de la capacité de payer, Il est de nature régressive, car le fardeau de la taxe est supporté par chaque classe de personnes également.

Sais-tu?

Auparavant, il existe diverses taxes indirectes qui ont été imposées en Inde comme les droits d'accise, les droits de douane, la taxe de service, la taxe de vente, la taxe de divertissement, la taxe d'achat, la taxe de luxe, etc. Cependant, avec l'émergence de la taxe sur les biens et services (TPS), de nombreuses taxes indirectes ont été fusionnées en une. Et seule les droits de douane continue de percevoir même après l'introduction de la TPS.

Étapes d'imposition des taxes indirectes

- Étape 1 - Levy: Ceux responsables de la taxe sont identifiés et facturés.

- Étape 2 - Évaluation: Processus adopté pour la vérification de la responsabilité fiscale indirecte.

- Étape 3 - Collection: Taxe perçue par le service des recettes de la personne évaluée.

Également lire: Différence entre l'impôt progressif et la taxe régressive

Différences clés entre la taxe directe et la taxe indirecte

Pour l'instant, nous avons discuté des bases des deux types de taxes, nous allons maintenant aller de l'avant pour comprendre la différence entre la taxe directe et la taxe indirecte:

- L'impôt direct fait référence à la taxe qui est versée directement au gouvernement par la personne sur laquelle il est imposé. D'un autre côté, la taxe indirecte est une forme d'impôt qui est payée par le contribuable au gouvernement, mais le montant de l'impôt est récupéré à une autre personne, qui obtient les prestations, je.e. le consommateur final.

- Le Conseil central des taxes directes (CBDT) fonctionnant sous le ministère des revenus est l'autorité qui administre les impôts directs en Inde. Inversement, le Conseil central des taxes et douanes indirectes (CBIC) est l'autorité responsable de l'administration des taxes indirectes.

- Alors que la taxe directe est perçue sur la personne évaluée, qui peut inclure l'individu, le HUF, l'entreprise, l'AOP, le BOI, etc. La taxe indirecte est payée par le consommateur final.

- La taxe directe est de nature progressive, car elle est basée sur le perception de la capacité de payer. Ainsi, la taxe est plus imposée aux riches et moins aux pauvres. Avalement, la taxe indirecte est de nature régressive, car chaque personne contribue également au paiement des taxes.

- La taxe directe est celle dans laquelle l'incidence et l'impact de la taxe tombent sur la même personne, tandis que la taxe indirecte est une taxe dans laquelle l'incidence et l'impact de la taxe tombent sur différentes personnes. Ici, l'incidence fait référence à la responsabilité du paiement de la taxe, et l'impact signifie le paiement réel de l'impôt.

- Dans le cas d'une taxe directe, c'est le contribuable qui porte son fardeau, je.e. il ne peut pas être déplacé vers ou récupéré d'une autre personne. Inversement, dans les taxes indirectes, le fardeau de la taxe peut être transféré vers une autre personne.

- Les taxes directes sont lorsque la personne évaluée sur laquelle la taxe est imposée est responsable de son paiement. Contrairement, les taxes indirectes, c'est lorsque la personne qui reçoit les prestations est responsable de son paiement et non de la personne sur laquelle elle est imposée.

- L'évasion fiscale est une pratique pour éviter délibérément le paiement des impôts tout en prenant le recours à des moyens illégaux. Dans le cas des taxes directes, l'évasion fiscale est possible, tandis que, dans le cas des taxes indirectes, l'évasion fiscale n'est pas possible car le montant de l'impôt est caché dans le prix des biens et services lui-même.

- Alors que les impôts directs aident à contrôler l'inflation, en absorbant l'excès de liquidité du marché, les taxes indirectes donnent une augmentation de l'inflation ou de la déflation.

- Les taxes directes sont imposées et collectées auprès des évaluateurs, qui comprennent des particuliers, des HUF, des entreprises, etc. tandis que les taxes indirectes sont imposées et collectées auprès des consommateurs de biens et services, mais payés et déposés par la personne évaluée au gouvernement.

- La taxe directe est facturée sur les particuliers, les HUF et les entités commerciales, et le fardeau ne peut pas être déplacé vers d'autres. Contre, la taxe indirecte est facturée sur les produits et les services, et sa charge peut être transférée à d'autres.

- L'événement imposable dans le cas de l'impôt direct, lorsque le revenu de la personne évaluée atteint la limite maximale spécifiée en vertu de la loi, le montant dépassant deviendra imposable. Au contraire, chaque fois qu'il y a un achat / vente / fabrication de biens et une fourniture de services, il s'agit d'un événement imposable dans le cas des taxes indirectes.

- Parlant du coût administratif, le coût administratif de la taxe directe est plus élevé par rapport aux taxes indirectes.

Vidéo: Direct vs Taxe indirecte

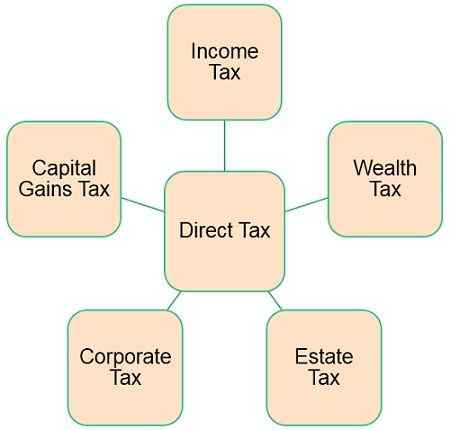

Types de taxe directe

Les différents types de taxes directes sont:

Impôt sur le revenu:

L'impôt imposé sur le revenu gagné par une personne évaluée est appelé impôt sur le revenu. Le taux d'impôt dépend de l'âge et des gains totaux au cours de l'année précédente. À cette fin, le gouvernement a introduit différentes dalles d'impôt, et sur la base de ces dalles, on peut calculer le montant de l'impôt qu'il doit payer au cours de l'année d'évaluation. Et pour ce faire, la personne évaluée doit produire une déclaration de revenus (ITR) pour l'année concernée.

Également lire: Différence entre l'année précédente et l'année d'évaluation

Taxe sur la richesse:

Taxe sur la richesse de la personne évaluée, déterminée par la propriété qu'il possède et la valeur marchande de cette propriété. La taxe est payée chaque année, indépendamment du fait que si la propriété génère des revenus pour l'individu ou non.

Impôt sur les successions:

Autrement appelé l'impôt sur les successions, la taxe doit être payée sur la succession ou l'argent qu'une personne a laissée pour sa famille après son décès.

Impôt sur les sociétés:

Les sociétés nationales et les entreprises étrangères (qui gagnent un revenu en Inde) doivent payer l'impôt sur les sociétés. De plus, il comprend la taxe sur les transactions en valeurs mobilières (STT), la taxe sur la distribution de dividendes (DDT), la taxe sur les avantages sociaux, la taxe alternative minimale (MAT), etc.

Taxe sur les gains en capital:

Taxe à payer sur les revenus gagnés sur la vente d'actifs et d'investissements en capital. Sur la base de la période de détention, il est divisé en gain en capital à long terme et à court terme.

Lisez également: Différence entre le gain en capital à court terme et à long terme

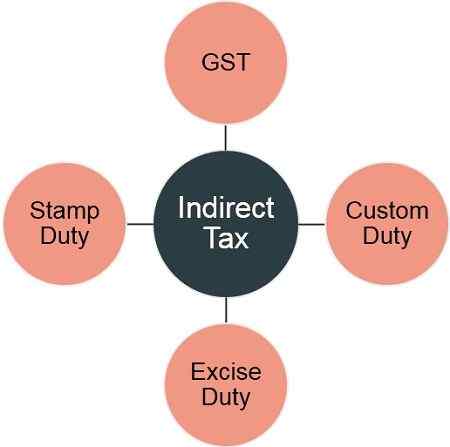

Types de taxe indirecte

Il existe plusieurs types de taxes indirectes, qui sont discutées ci-dessous:

Taxe sur les biens et services (TPS):

Comme son nom l'indique, la TPS est une taxe unique imposée à la fourniture de biens et de services. En outre, dans le cadre du régime de la TPS, les biens et services sont traités également à des fins d'imposition de taxes. L'objectif est de subsumer diverses taxes indirectes, imposées par les gouvernements centraux et des États.

Également lire: Différence entre la TVA et la taxe de service

Droit de douane:

Les droits de douane sont imposés aux importations et aux exportations de marchandises, à un taux spécifié. Il est prélevé dans le but de réduire l'importation illégale et l'exportation de marchandises.

Droit d'accise:

Le devoir facturé par le gouvernement sur la production de certains éléments est appelé droit d'accise. La responsabilité du paiement de ces droits concerne le fabricant des marchandises, qui est ensuite récupérée auprès du consommateur final.

Tampon:

L'obligation à payer sur le transfert de biens immobiliers dans l'État est appelé droit de timbre. Le devoir est facturé par le gouvernement dans la juridiction duquel la propriété est située.

Également lire: Différence entre l'impôt et les droits

Taxes perçues par diverses autorités en Inde

| Autorité | Impôt direct | Taxe indirecte |

|---|---|---|

| Gouvernement central ou syndical | Impôt sur le revenu (sans compter le revenu agricole) | Taxe centrale sur les produits et services (CGST) |

| Taxe de vente centrale | ||

| Ordre d'accise sur les produits pétroliers | ||

| Droit de douane | ||

| Gouvernement de l'État ou territoire syndical | Taxe sur le revenu agricole | Taxe d'État sur les biens et services (SGST) / Tive des produits et services du territoire de l'Union (UTGST) |

| Taxe professionnelle | Ordre d'accise sur l'alcool | |

| Autorité locale | Taxe municipale sur les biens, taxe sur l'eau, etc | Taxe d'inscription |

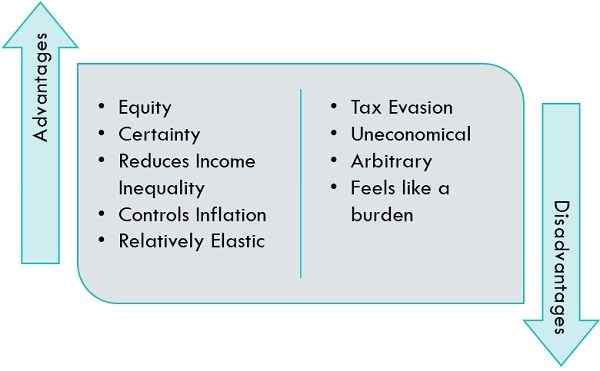

Avantages et inconvénients de la taxe directe

Avantages

- Équité: Les impôts directs sont basés sur le principe de capacité à payer et, par conséquent, il favorise l'équité du sacrifice sur la base du volume de revenus gagné par une personne au cours d'un exercice. Par conséquent, le taux d'impôt augmente avec une augmentation du niveau de revenu.

- Certitude: En tant que taxe, la dalle est déterminée chaque année pendant le budget. Il apporte la sensibilisation à la personne évaluée concernant la quantité d'impôt à payer, le taux d'impôt, l'heure de paiement, le mode de paiement, la pénalité de non-paiement, etc.

- Réduit les inégalités des revenus: Comme la taxe est de nature progressive, la taxe est perçue davantage des riches et moins des pauvres, ce qui a tendance à réduire les inégalités des revenus.

- Contrôle l'inflation: Les taxes directes agissent comme un outil pour freiner l'inflation, en absorbant l'excès d'argent en circulation, en augmentant le taux d'imposition, en imposant de nouvelles taxes, etc.

- Relativement élastique: Les impôts directs augmentent avec l'augmentation du revenu et de la richesse, ce qui le rend relativement élastique.

Désavantages

- Évasion fiscale: La taxe directe est un paiement forfaitaire, effectué au gouvernement par la personne évaluée, de sorte que le contribuable tente d'échapper aux impôts, en utilisant divers moyens illégaux.

- Peu rentable: Un montant énorme est dépensé pour la collecte des taxes directes, car elle nécessite une grande main-d'œuvre pour sa collecte et son administration.

- Arbitraire: En raison de l'absence de tout principe ou logique scientifique, dans la détermination du degré de progression des taxes, ces taxes sont de nature arbitraire.

- Se sent comme un fardeau: Comme un montant énorme doit être payé par les évaluateurs en relation avec la taxe, ils le traitent donc comme un fardeau. De plus, le processus de documentation lui-même est très long et consomme du temps.

Également lire: Différence entre l'évasion fiscale et l'évasion fiscale

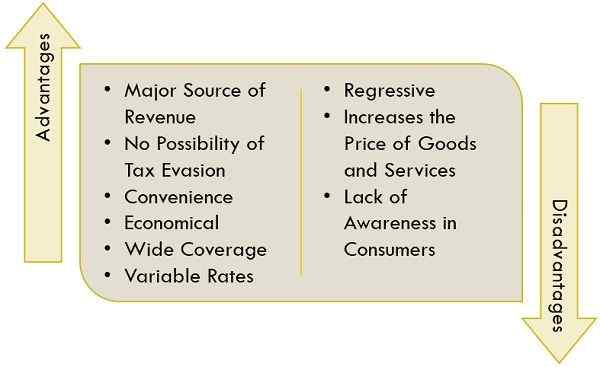

Avantages et inconvénients de la taxe indirecte

Avantages

- Source principale de revenus: Comme les taxes indirectes sont imposées au prix des biens et services, qui comprennent à la fois les nécessités et les luxes, consommés par un grand groupe de personnes à travers le pays. Donc, ils contribuent à la génération de revenus.

- Aucune possibilité d'évasion fiscale: Comme la taxe est ajoutée au prix des biens et services, l'évasion fiscale n'est pas possible.

- Commodité: Comme les impôts sont cachés dans le prix de la marchandise et généralement de petit montant, il devient facile pour les gens de payer des impôts, car le fardeau ne se fait pas sentir.

- Économique: En raison de la procédure facile et simplifiée de la collecte de ces taxes, le coût de la collecte et du coût d'administration est assez faible.

- Couverture large: Presque tous les biens et services sont couverts par le régime fiscal indirect. De plus, toutes les personnes à travers le pays contribuent également au paiement de ces taxes. Par conséquent, les deux nantis et les non contribuent au développement du pays.

- Taux variables: Le taux d'impôt est élevé pour les produits nocifs par rapport aux autres produits nécessaires à la vie.

Désavantages

- Régressif: Comme il n'y a pas de distinction entre riche et pauvre, le fardeau de la taxe incombe également à chaque catégorie, ce qui en fait une taxe régressive, qui évite le principe de capacité à payer.

- Augmente le prix des biens et services: Comme le montant de l'impôt est inclus dans le prix des biens et services, il les rend coûteux.

- Manque de sensibilisation aux consommateurs: Comme le prix de la marchandise comprend le montant de la taxe, de nombreux consommateurs ignorent le fait qu'ils paient des impôts. Par conséquent, il est plus facile d'extraire du grand public.

Également lire: Différence entre le crédit d'impôt et la déduction fiscale

Conclusion

L'imposition des taxes est importante pour le bien-être collectif de la société et un moyen de développement économique. Un bon système fiscal possède les caractéristiques suivantes - capitaux propres, certitude, commodité, redistribution, flexibilité, encourager les investissements, etc.

- « Différence entre l'investisseur providentiel et le capital-risqueur

- Différence entre le centre de coûts et l'unité de coût »