Différence entre l'impôt sur le revenu et l'impôt sur les gains en capital

- 3178

- 99

- M Lilou Philippe

Qu'est-ce que l'impôt sur le revenu?

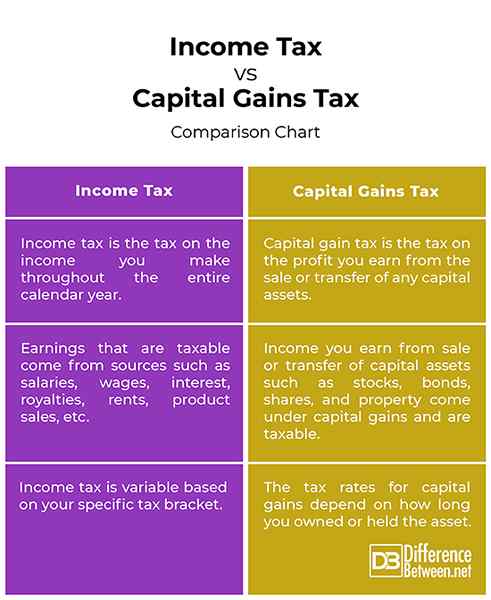

L'impôt sur le revenu est un impôt direct imposé par le gouvernement à ses citoyens sur le revenu ou les bénéfices qui leur sont réalisés dans leur juridiction. La loi fiscale indique que chaque contribuable doit produire une déclaration de revenus pour chaque exercice afin de déterminer ses obligations fiscales. L'impôt sur le revenu est l'une des plus grandes sources de revenus pour les gouvernements respectifs. L'impôt sur le revenu dépend d'une tranche d'imposition spécifique telle que réglementée par le gouvernement et est totalement basée sur les revenus que vous gagnez tout au long de l'exercice. L'impôt sur le revenu est essentiellement le droit du gouvernement et est prélevé sur le revenu de chaque individu ou salarié ou commercial gagnant. Les revenus imposables proviennent de plusieurs sources telles que les salaires, les salaires, les intérêts, les redevances, les loyers, les ventes de produits, etc.

Qu'est-ce que la taxe sur les gains en capital?

Un gain en capital, en termes simples, est l'augmentation de la valeur d'un actif en capital et est considérée comme réalisée uniquement lorsque l'actif est vendu, c'est-à-dire lorsque le gain est réalisé comme un revenu de trésorerie. Le gain en capital est le bénéfice que vous gagnez en vendant un actif qui a augmenté en valeur - des actifs comme les actions, les obligations ou les biens immobiliers. Si vous achetez quelque chose pour 300 $ et le vendez pour 400 $, vous gagnez un gain en capital de 100 $. Ainsi, l'impôt sur les gains en capital est la taxe sur le profit réalisé de la vente de ces investissements. Le gain ou le bénéfice réalisé en vendant des actifs en capital relève de la catégorie des «revenus», il est donc imposable. Les gains en capital sur les actifs détenus jusqu'à ce que le décès ou le don à la charité soient sans fiscalité. Mais la loi fiscale stipule que vous n'avez pas de revenu avant de faire la vente. Ainsi, vous ne signalez pas le gain ou la perte en capital avant d'avoir une vente ou une échange.

Différence entre l'impôt sur le revenu et l'impôt sur les gains en capital

Bases

- L'impôt sur le revenu est une taxe directe imposée par le gouvernement à ses citoyens sur le revenu ou les bénéfices réalisés par eux. Les revenus imposables proviennent de plusieurs sources telles que les salaires, les salaires, les intérêts, les redevances, les loyers, les ventes de produits, etc. L'impôt sur les gains en capital, en revanche, est l'impôt sur le bénéfice que vous gagnez de la vente ou du transfert de tout actif en capital, tels que les actions, les obligations, les actions, les biens, etc. En termes simples, l'impôt sur les gains en capital est un sous-ensemble d'impôt sur le revenu.

Calcul

- L'impôt sur le revenu est variable en fonction de votre support d'imposition spécifique et est totalement basé sur le revenu que vous gagnez tout au long de l'exercice. Les personnes à faible revenu sont imposées à des taux inférieurs à ceux des contribuables à revenu élevé qui sont suffisamment capables pour payer plus. Les taux d'imposition des gains en capital dépendent de la durée de votre possession ou de la détention de l'actif. Les gains en capital à long terme sont imposés à un taux inférieur à celui des gains en capital à court terme. Les taux d'imposition des gains en capital à long terme varient de 0% à 20% en fonction de votre revenu.

Impôt sur le revenu vs. Taxe sur les gains en capital: tableau de comparaison

Résumé

Si vous êtes employé et gagnez un salaire mensuel fixe, votre revenu annuel est imposable et relève de l'un des nombreux taux de dalle d'impôt. La loi fiscale indique que chaque contribuable doit produire une déclaration de revenus pour chaque exercice afin de déterminer ses obligations fiscales. Les gains en capital, en revanche, sont le bénéfice que vous avez réalisé à partir de la vente ou du transfert de tout actif tel que les actions, les obligations, les actions, les fonds communs de placement et les biens, et est donc imposable comme un revenu ordinaire. Les gains en capital sont classés comme à court terme ou à long terme et sont taxés en conséquence.

Payez-vous l'impôt sur les gains en capital et l'impôt sur le revenu?

Vous ne signalez pas de gain de capital ou de perte avant d'avoir une vente ou un échange parce que la loi fiscale stipule que vous n'avez pas de revenus avant de faire la vente. Vous pouvez détenir le stock aussi longtemps que vous le souhaitez, tandis que sa valeur augmente plusieurs fois sans avoir à payer un seul centime d'impôt sur le revenu. Tous les échanges ne sont pas imposables, cependant.

Les gains en capital sont-ils ajoutés à votre revenu total et vous met dans une tranche d'imposition plus élevée?

Un gain ou une perte en capital affecte votre taxe si elle est reconnue. La taille de vos gains et pertes en capital affecte le montant de l'impôt sur le revenu à payer. Le revenu ordinaire comprend toutes sortes de revenus autres que le gain en capital. Donc, si vous n'avez pas de gains en capital et de pertes, votre revenu imposable est simplement votre revenu ordinaire réduit par vos déductions ordinaires.

L'impôt sur les gains en capital est-il plus élevé que le revenu ordinaire?

Les gains en capital à long terme sont imposés séparément de votre revenu ordinaire, et le taux d'imposition pour un gain en capital à long terme est inférieur au taux de revenu ordinaire. Les gains en capital à long terme sont imposés à un taux inférieur à celui des gains en capital à court terme. Les gains en capital ne poussent pas le revenu ordinaire dans une tranche de revenu plus élevée.

Comment calculer la taxe sur les gains en capital?

Le taux d'imposition maximum pour différents actifs dépend du type d'actif, de la durée de la maintenance et lorsqu'il a été acheté. Les gains en capital sont classés comme à court terme ou à long terme et sont taxés en conséquence. Les gains en capital à court terme sont imposés au même taux que le revenu ordinaire. Le taux d'imposition pour le gain en capital à long terme est inférieur au taux de revenu ordinaire.

Gain en capital = prix de vente - prix d'achat

Comment puis-je éviter de payer la taxe sur les gains en capital?

L'une des meilleures façons d'économiser ou d'éviter l'impôt sur les gains en capital est de réinvestir le produit dans un autre bien similaire. Les gains en capital sur les biens appréciés donnés à la charité ne sont généralement pas imposables. Vous pouvez éviter l'impôt sur les gains en capital en investissant dans des plans de retraite à économie d'impôt.

Les personnes âgées doivent-elles payer la taxe sur les gains en capital?

Il n'y a pas d'exception pour les personnes âgées - ils doivent payer des impôts sur leurs bénéfices comme tout le monde. Cependant, la taxe sur les gains en capital peut être réduite si votre revenu de retraite est suffisamment bas.