Stochastique rapide vs. Stochastique lent

- 3546

- 852

- Justine Dumas

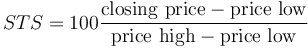

Le oscillateur stochastique est un indicateur de momentum utilisé dans l'analyse technique des actions, introduite par George Lane dans les années 1950, pour comparer le prix de clôture d'une marchandise à sa gamme de prix sur une durée donnée.

Cet indicateur est généralement calculé comme:

et peut être manipulé en modifiant la période considérée pour les hauts et les bas.

L'idée derrière cet indicateur est que les prix ont tendance à se fermer près de leurs sommets passés sur les marchés des taureaux, et près de leurs bas sur les marchés des ours. Les signaux de transaction peuvent être repérés lorsque l'oscillateur stochastique traverse sa moyenne mobile.

Deux indicateurs d'oscillateur stochastique sont généralement calculés pour évaluer les variations futures des prix, un rapide (% K) et lent (% D). Les comparaisons de ces statistiques sont un bon indicateur de la vitesse à laquelle les prix changent ou l'impulsion de prix. % K est le même que Williams% R, bien que sur une échelle de 0 à 100 au lieu de -100 à 0, mais la terminologie des deux est séparée.

Stochastique rapide vs stochastique lente

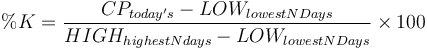

L'oscillateur stochastique rapide (ou stoch% k) calcule le ratio de deux statistiques de prix de clôture: la différence entre le dernier prix de clôture et le prix le plus bas au cours des n jours dernier par rapport à la différence entre les prix les plus élevés et les plus bas au cours des n derniers jours:

- Où:

- CP le prix de clôture est

- FAIBLE est un prix bas

- HAUT est un prix élevé

Le "n" habituel est 14, 9 ou 5 jours mais cela peut être varié. Lorsque le prix de clôture actuel est le bas pour les derniers jours, la valeur% k est 0, lorsque le prix de clôture actuel est élevé pour les derniers jours,% k = 100.

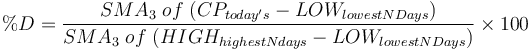

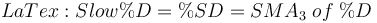

L'oscillateur stochastique lent (ou stoch% d) calcule la moyenne mobile simple de la statistique stoch% k à travers s périodes . Généralement s = 3:

Les oscillateurs% k et% d varient de 0 à 100 et sont souvent visualisés à l'aide d'un tracé de ligne. Les niveaux à proximité des extrêmes 100 et 0, pour% K ou% D, indiquent la force ou la faiblesse (respectivement) car les prix ont fait ou sont à proximité de nouveaux sommets ou bas de nouveaux jours.

Applications de stochastique rapide et lent

Il existe deux méthodes bien connues pour utiliser les indicateurs% K et% D pour prendre des décisions sur le moment de l'achat ou de la vente d'actions. Le premier implique le passage des signaux% k et% d, le second implique de baser des décisions d'achat et de vente sur l'hypothèse que% k et% d oscillent.

Dans le premier cas,% D agit comme un déclencheur ou une ligne de signal pour% k. Un signal d'achat est donné lorsque% k traverse à travers% d, ou un signal de vente lorsqu'il traverse à travers% d. De tels multisegments peuvent se produire trop souvent, et pour éviter les fouettes répétées, on peut attendre que les croisements se produisent avec un retrait sur-affiché / survente, ou seulement après un pic ou un creux dans la ligne% D. Si la volatilité des prix est élevée, une simple moyenne mobile de l'indicateur stoch% d peut être prise. Cette statistique lisse les fluctuations rapides du prix.

Dans le deuxième cas, certains analystes soutiennent que les niveaux de% K ou% D supérieurs à 80 et inférieurs à 20 peuvent être interprétés comme un exagéré ou une survente. Sur la théorie selon laquelle les prix oscillent, de nombreux analystes, dont George Lane, recommandent que l'achat et la vente soient chronométrés au retour de ces seuils. En d'autres termes, il faut acheter ou vendre après un peu de renversement. En pratique, cela signifie qu'une fois que le prix dépasse l'un de ces seuils, l'investisseur devrait attendre que les prix reviennent à travers ces seuils (E.g. Si l'oscillateur devait dépasser 80, l'investisseur attend jusqu'à ce qu'il tombe en dessous de 80 pour vendre).

La troisième façon dont les commerçants utiliseront cet indicateur est de surveiller les divergences où les tendances stochastiques dans la direction opposée du prix. Comme pour le RSI, c'est une indication que l'élan sur le marché est décroissant et qu'un renversement peut être en préparation. Pour une confirmation supplémentaire, de nombreux commerçants attendront la croix en dessous des 80 ou plus de la ligne 20 avant d'entrer dans un métier de divergence. Le graphique ci-dessous illustre un exemple de l'endroit où une divergence dans les stochastes par rapport au prix prévoyait un renversement dans la direction du prix.