Contrat à terme vs. Les contrats d'avenir

- 5250

- 1606

- Sarah Poirier

UN contrat à terme est un accord contractuel personnalisé où deux parties privées acceptent d'échanger un actif particulier entre eux à un prix et une heure spécifiques contenus dans le futur. Les contrats à terme sont négociés en vente libre en privé, et non sur une bourse.

UN les contrats d'avenir - souvent appelé avenir - est une version standardisée d'un contrat à terme qui est coté en bourse sur une bourse à terme. Comme un contrat à terme, un contrat à terme comprend un prix et un temps convenus dans le futur pour acheter ou vendre un actif - généralement des actions, des obligations ou des matières premières, comme l'or.

La principale caractéristique de différenciation entre les contrats à terme et les contrats à terme - que les contrats à terme sont cotés en bourse sur une bourse tandis que les transactions sont négociées en privé - entraîne plusieurs différences opérationnelles entre elles. Cette comparaison examine les différences comme le risque de contrepartie, la compensation centralisée quotidienne et la marque de marque, la transparence des prix et l'efficacité.

Tableau de comparaison

| Contrat à terme | Les contrats d'avenir | |

|---|---|---|

| Définition | Un contrat à terme est un accord entre deux parties pour acheter ou vendre un actif (qui peut être de toute nature) à un point futur pré-accepté à un prix spécifié. | Un contrat à terme est un contrat standardisé, négocié sur une bourse à terme, pour acheter ou vendre un certain instrument sous-jacent à une certaine date à l'avenir, à un prix spécifié. |

| Structure et but | Personnalisé aux besoins des clients. Habituellement, aucun paiement initial requis. Généralement utilisé pour la couverture. | Standardisé. Paiement de marge initial requis. Généralement utilisé pour la spéculation. |

| Méthode de transaction | Négocié directement par l'acheteur et le vendeur | Cité et échangé sur la bourse |

| Réglementation du marché | Non réglementé | Marché réglementé par le gouvernement (la Commodity Futures Trading Commission ou CFTC est l'organe directeur) |

| Garantie institutionnelle | Les parties contractantes | Chambre de compensation |

| Risque | Risque élevé de contrepartie | Risque de contrepartie faible |

| Garanties | Aucune garantie de règlement jusqu'à la date de l'échéance, seul le prix à terme, en fonction du prix au comptant de l'actif sous-jacent est payé | Les deux parties doivent déposer une garantie initiale (marge). La valeur de l'opération est marquée aux taux du marché avec un règlement quotidien des bénéfices et des pertes. |

| Maturité contractuelle | Les contrats à terme mûrissent généralement en livrant la marchandise. | Les contrats futurs ne peuvent pas nécessairement mûrir par livraison de produits. |

| Date d'expiration | Selon la transaction | Standardisé |

| Méthode de pré-termination | Contrat opposé avec la même ou différente de contrepartie. Le risque de contrepartie demeure tout en se terminant avec des contreparties différentes. | Contrat opposé sur l'échange. |

| Taille du contrat | En fonction de la transaction et des exigences des parties contractantes. | Standardisé |

| Marché | Primaire secondaire | Primaire |

Procédure commerciale

Dans un contrat à terme, l'acheteur et le vendeur sont des parties privées qui négocient un contrat qui les oblige à échanger un actif sous-jacent à un prix spécifique à une certaine date à l'avenir. Puisqu'il s'agit d'un contrat privé, il n'est pas échangé sur une bourse mais en vente libre. Aucun espèce ou actif ne change les mains jusqu'à la date d'échéance du contrat. Il y a généralement un "gagnant" et un "perdant" clair dans les contrats à terme, car une partie profitera à la maturité du contrat, tandis que l'autre partie prendra une perte. Par exemple, si le prix du marché de l'actif sous-jacent est plus élevé que le prix convenu dans le contrat à terme, le vendeur perd. Le contrat peut être rempli soit par livraison de l'actif sous-jacent, soit un règlement en espèces pour un montant égal à la différence entre le prix du marché et le prix fixé dans le contrat I.e., la différence entre le taux à terme spécifié dans le contrat et le taux du marché à la date de l'échéance. Pour une intro pour transférer des contrats, regardez cette vidéo à partir de Académie Khan.

Alors qu'un contrat à terme est un contrat personnalisé établi entre deux parties, un contrat à terme est une version standardisée d'un contrat à terme vendu sur une bourse de valeurs mobilières. Les conditions normalisées comprennent le prix, la date, la quantité, les procédures de négociation et le lieu de livraison (ou les conditions des règlements en espèces). Seuls les contrats à terme sur les actifs standardisés et répertoriés sur la bourse peuvent être échangés. Par exemple, un agriculteur avec une récolte de maïs pourrait vouloir verrouiller un bon prix de marché pour vendre sa récolte, et une entreprise qui fait du pop-corn pourrait vouloir verrouiller un bon prix de marché pour acheter du maïs. Sur l'échange à terme, il existe des contrats standard pour de telles situations - disons, un contrat standard avec les termes de "1 000 kg de maïs pour 0 $.30 / kg pour la livraison le 31/10/2015."Voici même à terme basé sur les performances de certains indices de stock, comme le S&P 500. Pour une introduction aux futurs, regardez la vidéo suivante, également à partir de Académie Khan:

Les investisseurs échangent à terme sur la bourse par le biais de sociétés de courtage, comme E * Trade, qui ont un siège sur la bourse. Ces sociétés de courtage assument la responsabilité de réaliser des contrats.

Clôture d'une position

Pour clôturer une position sur un commerce à terme, un acheteur ou un vendeur fait une deuxième transaction qui prend la position inverse de sa transaction d'origine. En d'autres termes, un vendeur passe à l'achat pour fermer sa position, et un acheteur passe à la vente. Pour un contrat à terme, il y a deux façons de clôturer un poste - soit vendre le contrat à un tiers, soit entrer dans un nouveau contrat à terme avec le commerce opposé.

La normalisation d'un contrat et l'échange sur une bourse offre des avantages précieux aux contrats à terme, comme indiqué ci-dessous.

Risque

Les contrats à terme sont soumis à un risque de contrepartie, ce qui est le risque que la partie de l'autre côté du commerce soit par défaut sur leur obligation contractuelle. Par exemple, l'insolvabilité de l'AIG pendant la crise de 2008 a soumis de nombreuses autres institutions financières au risque de contrepartie parce qu'ils avaient des contrats (appelés échanges par défaut de crédit) avec AIG.

Le Clearinghouse de Futures Exchange garantit les transactions, éliminant ainsi le risque de contrepartie dans les contrats à terme. Bien sûr, il y a le risque que le centre d'échange lui-même soit par défaut, mais les mécanismes de trading sont tels que ce risque est très faible. Les traders à terme sont tenus de déposer de l'argent - généralement de 10% à 20% de la valeur du contrat - dans un compte de marge auprès de la société de courtage qui les représente en bourse pour couvrir leur exposition. Le centre d'échange prend des positions des deux côtés d'un commerce à terme; Les futurs sont marqués sur le marché tous les jours, les courtiers s'assurant qu'il y a suffisamment d'actifs dans les comptes de marge pour que les commerçants couvrent leurs positions.

APPORTS DE MARGE

Les futures et les avantages comportent également le risque de marché, qui varie en fonction de l'actif sous-jacent. Cependant, les investisseurs à terme sont plus vulnérables à la volatilité du prix de l'actif sous-jacent. Parce que les contrats à terme sont marqués quotidiennement sur le marché, les investisseurs sont responsables des pertes subies quotidiennement. Si le prix des actifs fluctue tellement que l'argent dans le compte de marge d'un investisseur tombe en dessous de l'exigence de marge minimale, leur courtier émet un appel de marge. Cela oblige l'investisseur à déposer plus d'argent dans le compte de marge en tant que garantie contre de nouvelles pertes, ou à être obligé de conclure sa position à perte. Si l'actif sous-jacent se balance dans la direction opposée après que l'investisseur a été contraint de fermer sa position, ils perdent un gain potentiel.

Avec des contrats à terme, aucun espèce n'est échangé jusqu'à la date de maturité. Donc, dans ce scénario, le titulaire d'un contrat à terme finirait toujours.

Des prix

Le prix d'un contrat à terme se réinitialise à zéro à la fin de chaque jour car les bénéfices et les pertes quotidiens (en fonction des prix de l'actif sous-jacent) sont échangés par les commerçants via leurs comptes de marge. En revanche, un contrat à terme commence à devenir moins ou plus précieux au fil du temps jusqu'à la date de maturité, la seule fois où se contractera des bénéfices de la partie ou perd.

Ainsi, un jour de négociation donné, le prix d'un contrat à terme sera différent d'un contrat à terme qui a la même date d'échéance et le prix d'exercice. La vidéo suivante explique la divergence des prix entre les contrats à terme et les contrats à terme:

Liquidité et transparence des prix

Il est facile d'acheter et de vendre à terme sur la bourse. Il est plus difficile de trouver une contre-partie en vente libre pour échanger des contrats à terme qui ne sont pas standard. Le volume des transactions sur un échange est supérieur aux dérivés en vente libre, donc les contrats à terme ont tendance à être plus liquide.

Les échanges à terme assurent également la transparence des prix; Les prix des contrats à terme ne sont connus que des parties commerciales.

Régulation

Les futurs sont réglementés par une autorité réglementaire centrale comme la CFTC aux États-Unis. D'un autre côté, les attaquants sont régis par la loi sur les contrats applicables.

Volumes

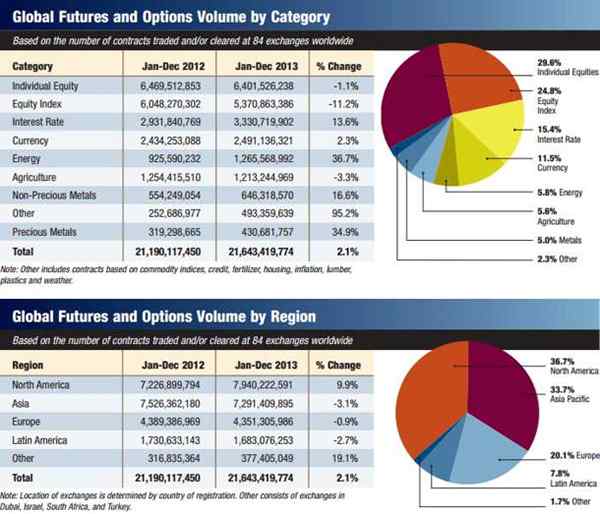

La majorité des trading à terme se déroulent en Amérique du Nord et en Asie et traite des actions individuelles.

Source: Enquête sur le volume de la Futures Industry Association 2013 2013

Source: Enquête sur le volume de la Futures Industry Association 2013 2013