Stocks vs. Obligations

- 5361

- 1262

- Lena Muller

Actions et obligations sont les deux principales classes d'actifs que les investisseurs utilisent dans leurs portefeuilles. Les actions offrent une participation de propriété dans une entreprise, tandis que les obligations s'appliquent aux prêts accordés à une entreprise (une obligation de sociétés) ou à une autre organisation (comme le U.S. Trésorerie). En général, les actions sont considérées comme plus risquées et plus volatiles que les obligations. Cependant, il existe de nombreux types de stocks et d'obligations, avec différents niveaux de volatilité, de risque et de rendement.

Cette comparaison offre un aperçu de base de ces classes d'actifs et considérations pour les intégrer dans un portefeuille diversifié.

Tableau de comparaison

Différences - similitudes -| Lier | Action | |

|---|---|---|

| Sorte d'instrument | Dette | Équité |

| Signification | En finance, une obligation est une garantie de la dette, dans laquelle l'émetteur autorisé doit aux détenteurs et est obligé de rembourser le principal et les intérêts | Sur les marchés financiers, le capital-actions levé par une société ou une société conjointe par le biais de l'émission et de la distribution d'actions |

| Centralisation | Les marchés d'obligations, contrairement aux marchés actions ou actions, n'ont souvent pas de bourse centralisé ou de système de trading | Marchés actions ou actions, ont une bourse centralisée ou un système de trading |

| Détenteurs | Les détenteurs d'obligations sont essentiellement prêteurs à l'émetteur | Les titulaires d'actions possèdent une partie de la société émettrice (ont une participation en actions) |

| Type | Titres | Titres |

| Analyse des rendements | Rendement nominal, rendement courant, rendement à l'échéance, courbe de rendement, durée de la liaison, convexité des liaisons | Modèle Gordon, rendement des dividendes, revenu par action, valeur comptable, rendement des bénéfices, coefficient bêta |

| Participants | Investisseurs, spéculateurs, investisseurs institutionnels | Market, commerçant de plancher, courtier en plancher |

| Délivré par | Les obligations sont émises par les autorités du secteur public, les institutions de crédit, les entreprises et les institutions supranationales | Les actions sont émises par des sociétés ou des sociétés conjointes |

| Les propriétaires | Détenteurs d'obligations | Actionnaires ou actionnaires |

| Dérivés | Option obligataire, dérivé de crédit, échange de défaut de crédit, obligation de dette garantie, obligation hypothécaire garantie | Dérivé de crédit, sécurité hybride, options, futurs, attaquants, échanges |

| Non. de types | 12 types | 4 types |

Que sont les stocks?

Les actions, ou actions, sont des unités de participation - ou de participation - dans une entreprise. La valeur d'une entreprise est la valeur totale de tous les actions en circulation de la société. Le prix d'une action est simplement la valeur de la société - également appelée capitalisation boursière, ou capitalisation boursière - divisée par le nombre d'actions en circulation.

Les actions d'une entreprise sont proposées au moment d'une introduction en bourse (offre publique initiale) ou des ventes d'actions ultérieures. Les actions sont généralement négociées sur des bourses comme le NASDAQ et la Bourse de New York (ou BSE et NSE en Inde), qui offrent une grande liquidité I.e., la capacité de convertir les investissements en espèces dès que vous avez besoin de.

Que sont les obligations?

Les obligations sont simplement des prêts accordés à une organisation. Ils sont une forme de dette et apparaissent comme des passifs dans le bilan de l'organisation. Bien que les actions ne soient généralement proposées que dans les sociétés à but lucratif, toute organisation peut émettre des obligations. En effet, les gouvernements des États-Unis et du Japon sont parmi les plus grands émetteurs d'obligations. Les obligations sont également négociées sur les bourses mais ont souvent un volume inférieur de transactions que les actions.

Types de stocks et d'obligations

Il existe de nombreux types de stocks et d'obligations différents, dont certains font plus d'investissements solides que d'autres.

Types de stocks

Les actions relèvent de deux catégories principales, d'actions ordinaires et de stock privilégiées, et les actions privilégiées sont en outre divisées en actions non participantes et participantes. La grande majorité des investisseurs n'achètent et ne vendent pas d'actions ordinaires. En dessous, il est plus facile de penser aux types de stocks selon plusieurs facteurs principaux. De bons portefeuilles diversifiés incluent une variété de différents types de stocks de sociétés.

- Stocks par taille: Il y a de petites, moyennes et grandes entreprises dans lesquelles lesquelles peuvent investir. Lorsqu'ils discutent des actions, ils sont généralement appelés petites capitaux boursiers), moyennes et grandes sociétés. Les entreprises à petite capitalisation ont une capitalisation boursière de 300 millions de dollars à 2 milliards de dollars. Pour les entreprises de milieu de capitalisation, c'est entre 2 et 10 milliards de dollars. Les entreprises à grande capitalisation ou à grande capitalisation ont une capitalisation boursière supérieure à 10 milliards de dollars. Les entreprises à grande capitalisation sont généralement les plus stables; Les entreprises des petites et moyennes capitalisation sont considérées comme relativement plus risquées à investir, mais peuvent offrir un meilleur rendement en raison de leur potentiel de croissance.

- Stocks par secteur: Une autre façon de penser aux actions est le secteur. Ceux qui se soucient beaucoup des technologies de l'information ou d'un autre secteur pourraient vouloir consacrer un pourcentage de leur portefeuille d'investissement à ces entreprises. Standard & Poor's (I.e., Le S&P500) organise des actions qu'elle suit en 10 secteurs majeurs et encore plus d'industries, ce qui facilite le faire (voir la norme de classification de l'industrie mondiale ou cette liste des sociétés S&P 500). Lors de l'investissement dans le secteur, il est important d'investir dans une variété de secteurs et d'industries pour réduire les risques.

- Stocks par croissance: Certains stocks sont des producteurs rapides et ont le potentiel de donner un bon retour, mais ils peuvent être risqués; Ce sont des stocks de croissance. Les actions de valeur sont celles qui sont plus stables sur le marché et sont susceptibles de donner un rendement global mais ne sont pas aussi susceptibles d'avoir des pics ou des baisses importantes en valeur.

- Stocks par région: Il est possible d'investir sur des marchés locaux et à l'étranger. Investir dans un fonds international permettra à mettre de l'argent sur des marchés stables (E.g., Europe occidentale), marchés émergents plus risqués (e.g., Amérique latine), ou une combinaison des deux.

- Fonds d'index: Si la sélection et le choix des actions par les facteurs ci-dessus semblent écrasants ou comme si c'était trop de problèmes, les fonds indiciels peuvent être une bonne alternative d'investissement. Le NASDAQ-100 est un exemple d'indice boursier; Dans son cas, il répertorie les 100 meilleurs actions à grande capitalisation dans le NASDAQ. Lorsqu'un investisseur met son argent dans un fonds indiciel du NASDAQ-100, l'argent est uniformément divisé entre tous les actions au sein du fonds. L'idée derrière un fonds indiciel est que, dans l'ensemble, l'ensemble de l'indice augmentera et produira un rendement, bien que certains actions au sein du fonds puissent diminuer en valeur. Par rapport à certaines autres méthodes, en particulier pour les investisseurs inexpérimentés, les fonds indiciels peuvent être un moyen relativement à risque d'investir dans le marché boursier.

Types de liens

Le marché obligataire, qui est également parfois connu comme le marché de la dette ou du crédit, permet aux investisseurs d'émettre une nouvelle dette dans ce que l'on appelle le marché principal et d'acheter et de vendre des titres de dette sur le marché secondaire.

- Obligations d'État: Les détenteurs d'obligations d'obligations d'État prêtent de l'argent à un gouvernement. À condition que le gouvernement investit ne pas faire défaut sur ce type de prêt (peu probable dans les nations établies), le principal d'une obligation est remboursé au fil du temps, avec des intérêts. Dans le u.S., Il existe plusieurs types d'obligations d'État, appelées "titres du Trésor."Les trois principaux billets de trésorerie, billets de trésorerie et obligations du Trésor - mûrir à différents taux et payer les intérêts de différentes manières; ils nécessitent un investissement minimum de 100 $. D'autres types d'obligations d'État peuvent être moins chers à acheter mais ont tendance à entraîner un rendement inférieur. Il existe également des billets à taux flottants qui offrent un taux d'intérêt variable selon le marché. Enfin, il est possible d'investir sur les marchés obligataires d'autres pays. Investir dans des pays établis est très sûr, mais il est peu probable qu'il donne un rendement important, tandis que l'investissement dans des pays en développement est risqué mais pourrait s'avérer rentable.

- Liens municipaux (un.k.un., "Munis"): Le mot «municipal» se rapporte à des gouvernements locaux plus petits, comme ceux qui gouvernent les villes, les comtés, les villes ou les États - i.e., pas les gouvernements nationaux / fédéraux. Tout comme les investisseurs peuvent prêter de l'argent aux gouvernements fédéraux, ils peuvent également prêter de l'argent aux gouvernements locaux, généralement pour financer des projets publics spécifiques, comme les améliorations de l'eau / des eaux usées, les hôpitaux, les écoles, etc. Alors que de nombreux gouvernements locaux dans le monde émettent des obligations municipales, le U.S. Le marché obligataire municipal est le plus important et est considéré comme l'un des plus sûrs.

- Les obligations de sociétés: Comme son nom l'indique, les obligations d'entreprise sont l'endroit où les investisseurs prêtent de l'argent aux sociétés. Ils font des investissements plus risqués que les obligations gouvernementales et municipales, mais les rendements potentiels sont beaucoup plus élevés. Pour éviter d'investir dans des obligations de sociétés à haut risque, les investisseurs utilisent des notations d'obligations fournies par des organisations comme Standard & Poor's et Fitch Ratings. Les notations des obligations sont ce à quoi ils ressemblent: ils évaluent la solvabilité d'une société.

- Obligations zéro coupon (un.k.un., Obligations accumulées): Ces obligations sont souvent vendues à prix réduit et ont un taux d'intérêt fixe qui ne paie que sur l'échéance des obligations. En d'autres termes, il n'y a pas de paiements d'intérêts périodiques de ces obligations; Au lieu de cela, l'intérêt revient ou s'accumule, au fil du temps. Bien que ceux-ci puissent faire un bon investissement, il y a des inconvénients en termes de façon dont ils sont taxés.

Actions et obligations à éviter

- STOCKS POUR / CENT: Le u.S. La Securities and Exchange Commission (SEC) définit un actions Penny comme étant généralement "une garantie émise par une très petite entreprise qui se négocie à moins de 5 $ par action."Ces actions ne sont pas négociées en bourses majeures et peuvent être très difficiles à vendre une fois possédés. Il est relativement facile pour quelqu'un de perdre tout l'argent qu'il investit dans des actions Penny.

- Obligations indésirables: C'est le nom donné aux obligations à haut risque de sociétés (ou de gouvernements) qui reçoivent des notations d'obligations inférieures et ont plus de chances de défaut. Les obligations indésirables doivent généralement être évitées par la plupart des investisseurs, car il y a de très bonnes chances que l'on voie Non revenir et peut-être même perdre de l'argent. Cependant, certains investisseurs plus agressifs choisissent encore d'investir occasionnellement.[1]

Comment les actions et les obligations sont-elles évaluées?

Le prix d'un stock est déterminé par ce que les acheteurs et les vendeurs en bourse sont prêts à payer / accepter un jour donné. En général, la valeur d'une entreprise est déterminée par la valeur de ses actifs (moins passifs), ainsi que la valeur actuelle nette de tous les bénéfices futurs. Un facteur clé pour déterminer la valeur est l'attente de la croissance. Si les investisseurs s'attendent à ce qu'une entreprise augmente très rapidement à l'avenir, elle peut apprécier beaucoup l'entreprise, même si elle est actuellement une entreprise de pertes. Des entreprises comme Twitter et Amazon sont des exemples de cas où les revenus actuels peuvent être petits - ou même négatifs, je.e., Pertes - mais la valeur des actifs de l'entreprise (comme la propriété intellectuelle, sa clientèle, sa marque, sa bonne volonté et d'autres actifs incorporels) et l'attente de la croissance future est si élevée que la société est évaluée à des milliards de dollars.

Chaque investisseur a sa propre opinion sur la valeur de l'entreprise. Le cours de l'action reflète une sorte d'opinion consensuelle sur le marché.

Avec les obligations, les prix sont déterminés en fonction de la façon dont les sociétés de notations, comme S&P et Fitch, notent la solvabilité de l'émetteur de l'obligation. Par exemple, une obligation d'entreprise émise par Apple est notée AAA, ce qui signifie que l'agence de notation a une très grande confiance dans la capacité d'Apple à rembourser son prêt, la dette d'obligations que les propriétaires obligataires possèdent. La probabilité qu'Apple soit définitive sur ses prêts est très faible, de sorte que l'entreprise peut emprunter à des taux d'intérêt très bas (disons, 2%).

Les rendements obligataires vs. Des prix

Un élément déroutant des obligations est qu'ils ont deux types d'évaluations, une valeur quotidienne, un prix, sur le marché des obligations, où les obligations peuvent être achetées et vendues, et une valeur de rendement à long terme, le rendement (ou, le plus souvent, maturité), où les investisseurs récupèrent le coût principal de l'obligation, plus les intérêts, plus / moins tous les gains ou pertes.

Les prix des obligations ont une relation unique avec les rendements obligataires. Plus précisément, lorsque le prix d'une obligation augmente sur le marché des obligations, le rendement de cette obligation diminue; ou lorsqu'un prix diminue, un rendement augmente. Pour les investisseurs plus vigilants et actifs, les deux concepts sont utiles. Pour voir un exemple de la façon dont les prix et les rendements sont liés les uns aux autres, regardez la vidéo ci-dessous.

Facteurs externes

Les facteurs externes à l'organisation affectent également le prix de ses actions et obligations. Par exemple, lorsque l'économie est faible et stagnation, tous les cours des actions ont tendance à baisser parce que la valeur attendue des bénéfices futurs est inférieure. Inversement, lorsque l'économie augmente et que le chômage est faible, les investisseurs sont plus confiants.

Un autre facteur est la masse monétaire. Lorsque les taux d'intérêt sont réduits - comme, la Réserve fédérale a fait au lendemain de la crise financière de 2008 - deux choses se produisent qui gonflent le cours des actions:

- Il y a plus d'argent dans le système financier. Plus d'argent dans la circulation augmente l'inflation et alimente une augmentation des cours des actions.

- Les options «plus sûres» pour investir de l'argent dans la dette (obligations) deviennent moins lucratives lorsque les taux d'intérêt baissent. Les investisseurs choisissent donc les actions pour chasser les rendements plus élevés.

Construire un portefeuille

Risque et performance

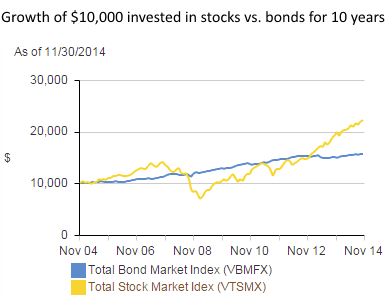

En général, les actions sont considérées comme plus risquées et plus volatiles que les obligations. Cependant, les actions sont également censées offrir un rendement plus élevé que les obligations. Ce graphique compare les rendements des actions vs. obligations sur une période de 10 ans et représente la pensée conventionnelle autour de l'action vs. Performance des obligations:

Croissance de 10 000 $ investi dans les fonds indiciels de Vanguard pour le marché boursier total (VTSMX) et le marché obligataire total (VBMFX), sur 10 ans.

Croissance de 10 000 $ investi dans les fonds indiciels de Vanguard pour le marché boursier total (VTSMX) et le marché obligataire total (VBMFX), sur 10 ans. Une grande mise en garde à un graphique comme celui-ci est qu'il peut être très différent en fonction de la période. Par exemple, si le graphique de 10 ans devait se terminer en septembre 2018, cela ressemblerait à ceci:

Le même graphique que ci-dessus, en comparant le marché boursier total et les ETF du marché obligataire total de Vanguard, mais pour une période différente de 10 ans, celle-ci se terminant en septembre 2018..

Le même graphique que ci-dessus, en comparant le marché boursier total et les ETF du marché obligataire total de Vanguard, mais pour une période différente de 10 ans, celle-ci se terminant en septembre 2018.. Il est important de comprendre que les stocks sont souvent très investissements à long terme (10+ ans), généralement à des fins de retraite. Au cours d'une année donnée, un stock peut avoir des sommets élevés et des bas profonds car sa valeur est redéfinie à maintes reprises sur le marché, ce qui rend les achats et la vente fréquents extrêmement risqués et surtout inadmissibles. Au fil du temps, cependant, les actions ont tendance à revenir de 6 à 7% par an, en moyenne, après ajustement de l'inflation et des dividendes. [2] [3]

Graphiques montrant les indices de bourse Nasdaq, Dow Jones et S&P 500 au fil du temps. Remarquez les hauts et les bas mais la tendance générale vers la croissance.

Graphiques montrant les indices de bourse Nasdaq, Dow Jones et S&P 500 au fil du temps. Remarquez les hauts et les bas mais la tendance générale vers la croissance. Les obligations sont également utilisées pour les économies de retraite, mais des obligations plus courtes - celles qui mûrissent en 10 ans ou moins - peuvent tout aussi facilement être utilisées tout au long de la vie pour de petits rendements périodiques. À long terme (e.g., 30 ans) u.S. Les obligations du Trésor ont généralement un rendement d'environ 3-4%.[4]

Allocation

Les investisseurs pour la première fois veulent souvent savoir combien d'argent ils devraient allouer aux actions et combien ils devraient allouer aux obligations. La réponse est ça dépend. Cela dépend de la tolérance au risque, qui change avec l'âge; capacité et savoir-faire en matière de stratégies de prise de risque; Et quelle quantité de liquidité est nécessaire. Il existe de nombreuses stratégies que l'on peut utiliser pour investir:

- Approches simples: John Bogle, de la renommée de Bogleheads et fondatrice du groupe Vanguard, recommande une approche simple de l'investissement, où on investit dans deux fonds indiciels, un u.S. Fonds total de l'indice du marché et un u.S. Fonds total du marché des obligations. Investir dans un troisième groupe d'actions ou d'obligations internationales est également souvent recommandée. Cela fait facilement de l'investissement en actions un peu près de "définir et l'oublier". Voir aussi ETF vs Fonds mutuel.

- Approches plus complexes: Les jeunes peuvent prendre plus de risques que les personnes âgées car ils ont le temps de récupérer des pertes importantes. Certains préconisent que ceux qui sont plus jeunes devraient prendre des risques plus importants et investir beaucoup plus sur le marché boursier que dans les obligations, tandis que ceux qui sont plus âgés devraient réduire leurs risques et investir davantage dans les obligations et les actions qui sont considérées comme plus sûres, bien que les actions devrait toujours constituer la majorité d'un portefeuille. Certains recommandent également d'investir de petits montants dans l'immobilier (FPI).

Diversifier les portefeuilles actions et obligataires

La diversification réduit les risques.[5] Ceux qui décident d'investir manuellement dans le marché boursier, plutôt que d'utiliser des fonds indiciels, doivent apprendre à diversifier leurs portefeuilles eux-mêmes. Ce n'est pas parce qu'un investisseur s'intéresse ou en sait beaucoup sur l'industrie de l'énergie. Une personne qui ne possède que des actions dans une seule entreprise ou un industrie est beaucoup plus risqué de perdre de l'argent qu'une personne qui investit dans plusieurs sociétés et industries et différents types d'obligations. L'investisseur doit acheter une grande variété d'actions et d'obligations en utilisant certains des facteurs énumérés ci-dessus.

Outils et frais d'investissement

Quand il s'agit d'investir, le vieil adage est quelque peu vrai: il faut avoir de l'argent pour gagner de l'argent. Investir un petit montant dans une seule entreprise est moins sage que d'économiser puis d'investir un montant plus important dans les fonds indiciels ou sur plusieurs types de sociétés et d'obligations; La plupart des comptes de courtage nécessitent au moins 500 $ pour commencer.

Les investisseurs pour la première fois devraient également être préparés aux frais. Comptes de courtage facturer les frais de compte et / ou les frais de négociation. D'autres ont des modèles commerciaux différents qui facturent des frais de pourcentage plat.

Certains outils et trackers d'investissement communs comprennent les éléments suivants:

- Charles Schwab

- E * Commerce

- fidélité

- menthe

- Capital personnel

- Scottrade

- Améritrade TD

- Le groupe Vanguard

Plusieurs autres comparaisons sont pertinentes pour l'achat et la vente de stocks: Prix de demande vs prix de l'offre, option d'appel vs option de put, à terme vs options, contrat à terme contre contrat à terme, commande limite vs commande d'arrêt et vente nue vs vente à découvert.

Actionnaires vs. Détenteurs d'obligations

Les actionnaires ont des droits d'investissement différents des obligataires. En tant que propriétaires d'une entreprise, les actionnaires obtiennent leur mot à dire sur la façon dont une entreprise est gérée, tandis que les obligataires, en tant que prêteurs, n'ont pas leur mot. Cependant, dans le cas d'une entreprise de liquidation, les détenteurs d'obligations sont en tête, leurs investissements recevant une priorité sur les investissements des actionnaires.[6]

Droit de vote

Un avantage de posséder des actions est la capacité de participer aux affaires des entreprises. Les actionnaires ont le droit d'examiner les dossiers d'une entreprise, d'assister (ou d'écouter) des réunions annuelles sur la performance de l'entreprise, de recevoir une réduction de tous les dividendes déclarés, de participer aux administrateurs au conseil d'administration et de poursuivre la société pour tout comportement contrefait.[7] Il n'y a vraiment pas de droits eqvuivalents pour les détenteurs d'obligations.

Ceux qui ont une grande participation dans une entreprise profiteront souvent de leurs droits en tant qu'actionnaires pour aider à guider une entreprise vers (espérons-le) plus de croissance. Par exemple, les droits de vote sont particulièrement importants, car le conseil d'administration d'une entreprise affecte considérablement la façon dont une entreprise permettra à l'avenir.

Liquidation et faillite

Parfois, les entreprises échouent et doivent fermer ou se réorganiser. Lorsque cela se produit, ils peuvent commencer un processus de liquidation - c'est-à-dire la vente d'actifs pour rembourser les dettes - qui fait partie de la faillite du chapitre 7 dans le U.S. Les dettes sont toujours payées en premier, ce qui signifie que les obligataires ont un avantage sur les actionnaires en ce qui concerne la liquidation. Les actionnaires reçoivent de l'argent qui est laissé du remboursement de la dette, qui peut ne pas être du tout. C'est l'une des principales raisons pour lesquelles les investissements obligataires sont plus sûrs que les investissements en actions.

Différents types de faillite, tels que le chapitre 11, affectent les obligataires et les actionnaires de différentes manières de ce qui précède, mais généralement les obligataires sont en tête par rapport aux actionnaires. Cependant, il n'est pas très susceptible de récupérer tout son investissement, ce qui prouve encore une fois l'importance d'un investissement minutieux.

Comment les actions et les obligations sont taxées

Différents types de stocks et d'obligations sont taxés différemment. Dans certains cas, même, un État peut taxer des intérêts qu'un autre ne le fait pas. Parfois, les impôts fédéraux s'appliquent, et d'autres fois ils ne.

En général, cependant, ce qui suit est vrai pour la fiscalité des obligations:

- Intérêt gagné de vous.S. Obligations du Trésor et obligations d'épargne - I.e., Obligations du gouvernement fédéral - n'est imposé qu'au niveau fédéral. Les gouvernements des États et locaux n'imposent pas cet argent.

- Les bénéfices des obligations des sociétés sont taxés à tous les niveaux. Ils sont taxés le plus d'obligations parce que leurs rendements sont généralement les plus élevés.

- Les bénéfices gagnés par les obligations municipaux sont taxés de manière compliquée. Parfois, les taxes fédérales, étatiques et locales s'appliquent; D'autres fois, aucune ne s'applique. Pour une explication approfondie de la façon dont les obligations municipales sont taxées, voir cet article Investopedia.

- Bien que les obligations à coupon zéro ne paient pas d'intérêt au fil du temps, mais l'accumulent plutôt jusqu'à la maturité des obligations, les impôts fédéraux, étatiques et locaux s'appliquent à cet intérêt qui est parfois appelé intérêt "fantôme".[8]

Et ce qui suit ici est généralement vrai pour l'imposition des actions:

- Les actions vendues dans l'année suivant leur achat sont soumises à des impôts sur les gains en capital à court terme - c'est-à-dire quel que soit le taux d'imposition normal de l'investisseur.

- Il vaut mieux conserver les actions pendant au moins un an avant la vente, car les bénéfices sont ensuite soumis à des gains en capital à long terme. Pour ceux dont le revenu est imposé à 10-15%, la taxe sur les gains en capital à long terme est de 0%.[9]

- Tous les bénéfices des dividendes en actions sont également imposables. Ils sont taxés de la même manière que les actions achetées et vendues sont. En d'autres termes, les dividendes gagnés à partir d'un stock de longue date sont plus légèrement taxés que ceux gagnés à partir d'un stock récemment appartenant.